KSeF REST API – generowanie faktur

KSeF REST API – generowanie faktur

opis atrybutów dla operacji ksefInvoiceGenerate

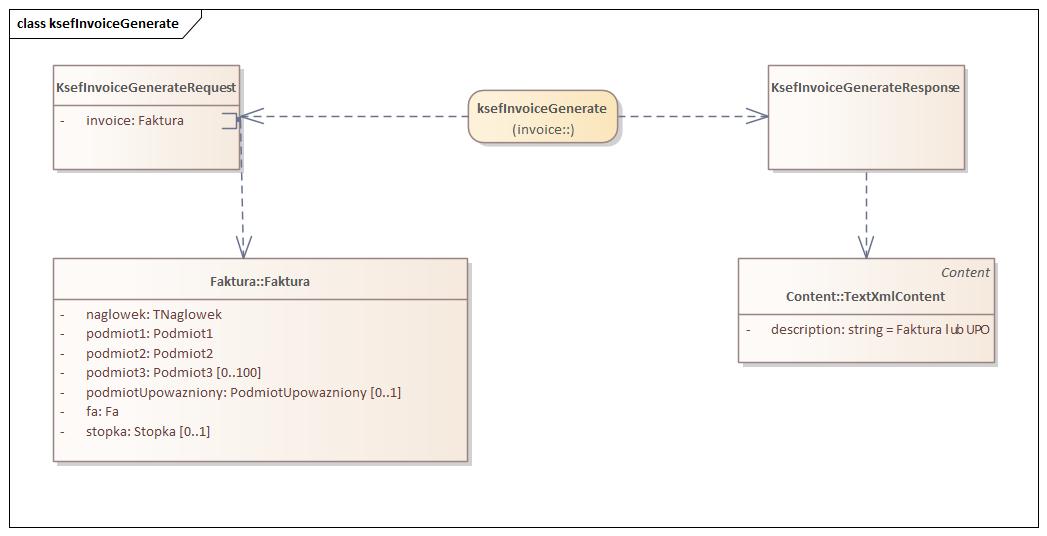

Operacja ksefInvoiceGenerate

Metoda umożliwiająca wygenerowanie faktury ustrukturyzowanej XML zgodnej z bieżącą (aktualną) wersją schemy wykorzystywanej w Krajowym Systemie e-Faktur.

KsefInvoiceGenerateRequest

Klasa reprezentuje atrybuty wejściowe opisujące fakturę KSeF

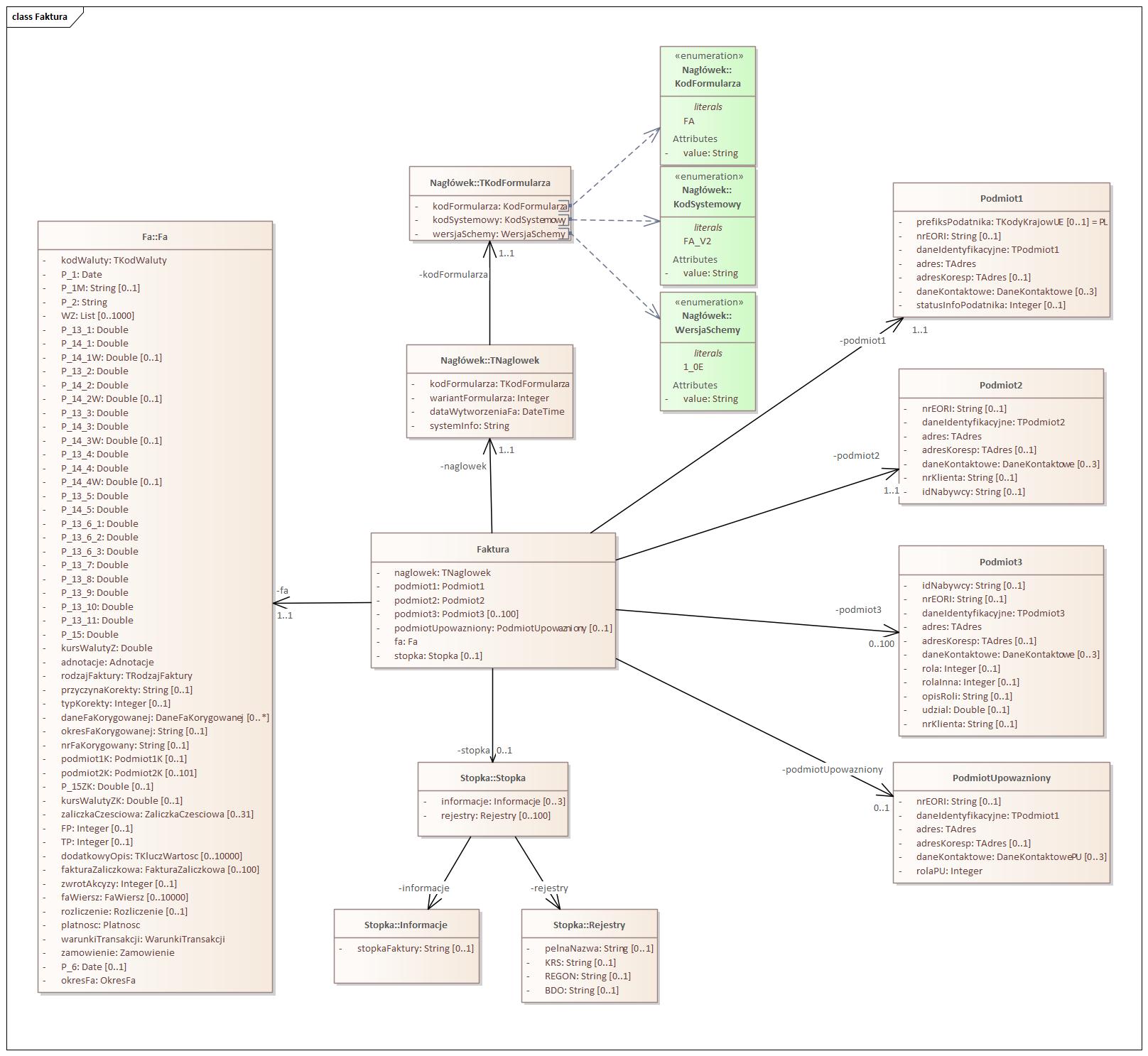

Faktura

Faktura VAT

naglowek : TNaglowek – Nagłówek faktury ustrukturyzowanej.

Wartość atrybutu musi być zgodna z TNaglowek.

podmiot1 : Podmiot1 – Dane podatnika. Imię i nazwisko lub nazwa sprzedawcy towarów lub usług.

Wartość atrybutu musi być zgodna z Podmiot1.

podmiot2 : Podmiot2 – Dane nabywcy.

Wartość atrybutu musi być zgodna z Podmiot2.

podmiot3 : Podmiot3 – Dane podmiotu/-ów trzeciego/-ich (innego/-ych niż sprzedawca i nabywca wymieniony w części Podmiot2), związanego/-ych z fakturą.

Wartość atrybutu musi być zgodna z Podmiot3. (Wymagalność: [0..100])

podmiotUpowazniony : PodmiotUpowazniony – Dane podmiotu upoważnionego, związanego z fakturą.

Wartość atrybutu musi być zgodna z PodmiotUpowazniony. (Wymagalność: [0..1])

fa : Fa – Na podstawie art. 106a – 106q ustawy. Pola dotyczące wartości sprzedaży i podatku wypełnia się w walucie, w której wystawiono fakturę, z wyjątkiem pól dotyczących podatku przeliczonego zgodnie z przepisami Działu VI w związku z art. 106e ust. 11 ustawy. W przypadku wystawienia faktury korygującej, wypełnia się wszystkie pola wg stanu po korekcie, a pola dotyczące podstaw opodatkowania, podatku oraz należności ogółem wypełnia się poprzez różnicę.

Wartość atrybutu musi być zgodna z Fa.

stopka : Stopka – Stopka faktury. Pozostałe dane na fakturze.

Wartość atrybutu musi być zgodna z Stopka. (Wymagalność: [0..1])

KsefInvoiceGenerateResponse

Klasa reprezentuje odpowiedź zwracaną przez operację ksefInvoiceGenerate, która zawiera wygenerowaną fakturę KSeF zgodną ze schemą obowiązującą w KSeF.

TextXmlContent

Klasa reprezentuje Fakturę KSeF lub Urzędowe Potwierdzenie Otrzymania (UPO) w postaci XML

description : string – = Faktura lub UPO.

Faktura

KodFormularza

Symbol wzoru formularza.

KodSystemowy

Kod systemowy

WersjaSchemy

Wersja schematu XSD.

TNaglowek

Nagłówek

kodFormularza : TKodFormularza – Symbol wzoru formularza. Wartość atrybutu musi być zgodna z TKodFormularza.

wariantFormularza : Integer – Numer definiujący wariant formularza

dataWytworzeniaFa : DateTime – Data i czas wytworzenia faktury

systemInfo : String – Nazwa systemu teleinformatycznego, z którego korzysta podatnik

TKodFormularza

TKodFormularza

kodFormularza : KodFormularza – Kodu formularza faktury ustrukturyzowanej. Wartość musi być zgodna z Enumeracją KodFormularza.

kodSystemowy : KodSystemowy – Kodu systemowy faktury ustrukturyzowanej. Wartość musi być zgodna z Enumeracją KodSystemowy.

wersjaSchemy : WersjaSchemy – Wersja schemy. Wartość musi być zgodna z Enumeracją WersjaSchemy.

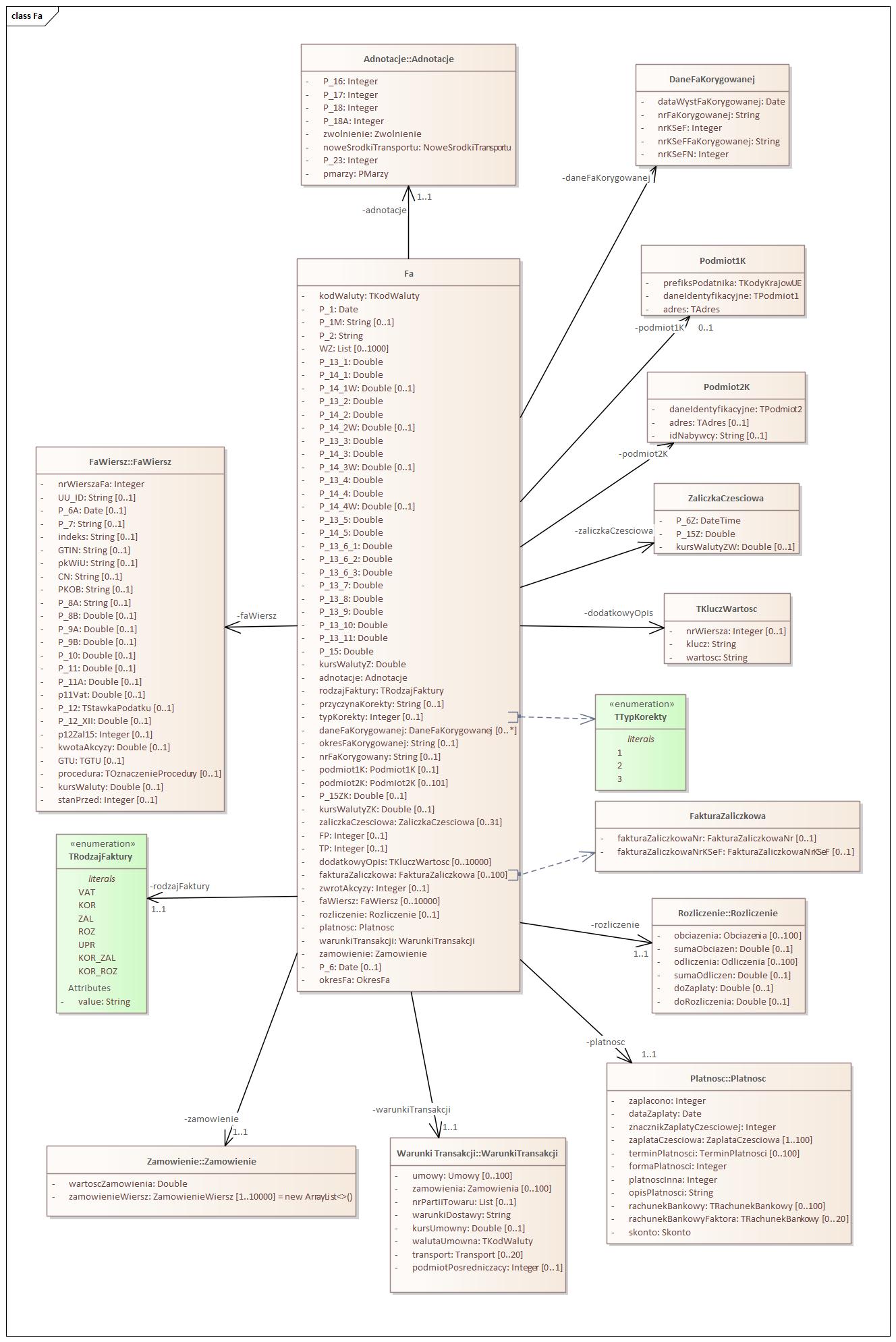

Fa

Na podstawie art. 106a – 106q ustawy. Pola dotyczące wartości sprzedaży i podatku wypełnia się w walucie, w której wystawiono fakturę, z wyjątkiem pól dotyczących podatku przeliczonego zgodnie z przepisami Działu VI w związku z art. 106e ust. 11 ustawy. W przypadku wystawienia faktury korygującej, wypełnia się wszystkie pola wg stanu po korekcie, a pola dotyczące podstaw opodatkowania, podatku oraz należności ogółem wypełnia się poprzez różnicę.

Uwaga! Atrybuty P_13_1, P_14_1 oraz P_14_1W wypełniane w przypadku wystąpienia na fakturze sprzedaży objętej stawką podstawową – aktualnie 23% albo 22%, z wyłączeniem procedury marży.

Uwaga! Atrybuty P_13_2, P_14_2 oraz P_14_2W wypełniane w przypadku wystąpienia na fakturze sprzedaży objętej stawką obniżoną pierwszą – aktualnie 8 % albo 7%, z wyłączeniem procedury marży.

Uwaga! Atrybuty P_13_3, P_14_3 oraz P_14_3W wypełniane w przypadku wystąpienia na fakturze sprzedaży objętej stawką obniżoną drugą – aktualnie 5%, z wyłączeniem procedury marży.

Uwaga! Atrybuty P_13_4, P_14_4 oraz P_14_4W wypełniane w przypadku wystąpienia na fakturze sprzedaży objętej stawką obniżoną trzecią – ryczałtem dla taksówek osobowych.

Uwaga! Atrybuty P_13_5, P_14_5, P_13_6_1, P_13_6_2, P_13_6_3, P_13_7, P_13_8, P_13_9, P_13_10, P_13_11, P_15 wypełniane w przypadku wystąpienia na fakturze sprzedaży w procedurze szczególnej, o której mowa w dziale XII w rozdziale 6a ustawy.

kodWaluty : TKodWaluty – Trzyliterowy kod waluty (ISO 4217).

Wartość atrybutu musi być zgodna z TKodWaluty.

P_1 : Date – Data wystawienia faktury, z zastrzeżeniem art. 106na ust. 1 ustawy.

P_1M : String – Miejsce wystawienia faktury. (Wymagalność: [0..1])

P_2 : String – Kolejny numer faktury, nadany w ramach jednej lub więcej serii, który w sposób jednoznaczny identyfikuje fakturę.

WZ : List – Numery dokumentów magazynowych WZ (wydanie na zewnątrz) związane z fakturą (Wymagalność: [0..1000])

P_13_1 : Double – Suma wartości sprzedaży netto ze stawką podstawową – aktualnie 23% albo 22%. W przypadku faktur zaliczkowych, kwota zaliczki netto. W przypadku faktur korygujących, kwota różnicy, o której mowa w art. 106j ust. 2 pkt 5 ustawy.

P_14_1 : Double – Kwota podatku od sumy wartości sprzedaży netto objętej stawką podstawową – aktualnie 23% albo 22%. W przypadku faktur zaliczkowych, kwota podatku wyliczona według wzoru, o którym mowa w art. 106f ust. 1 pkt 3 ustawy. W przypadku faktur korygujących, kwota różnicy, o której mowa w art. 106j ust. 2 pkt 5 ustawy.

P_14_1W : Double – W przypadku gdy faktura jest wystawiona w walucie obcej, kwota podatku od sumy wartości sprzedaży netto objętej stawką podstawową, przeliczona zgodnie z przepisami Działu VI w związku z art. 106e ust. 11 ustawy – aktualnie 23% albo 22%. W przypadku faktur zaliczkowych, kwota podatku wyliczona według wzoru, o którym mowa w art. 106f ust. 1 pkt 3 ustawy. W przypadku faktur korygujących, kwota różnicy, o której mowa w art. 106j ust. 2 pkt 5 ustawy. (Wymagalność: [0..1])

P_13_2 : Double – Suma wartości sprzedaży netto objętej stawką obniżoną pierwszą – aktualnie 8 % albo 7%. W przypadku faktur zaliczkowych, kwota zaliczki netto. W przypadku faktur korygujących, kwota różnicy, o której mowa w art. 106j ust. 2 pkt 5 ustawy

P_14_2 : Double – Kwota podatku od sumy wartości sprzedaży netto objętej stawką obniżoną pierwszą – aktualnie 8% albo 7%. W przypadku faktur zaliczkowych, kwota podatku wyliczona według wzoru, o którym mowa w art. 106f ust. 1 pkt 3 ustawy. W przypadku faktur korygujących, kwota różnicy, o której mowa w art. 106j ust. 2 pkt 5 ustawy.

P_14_2W : Double – W przypadku gdy faktura jest wystawiona w walucie obcej, kwota podatku od sumy wartości sprzedaży netto objętej stawką obniżoną, przeliczona zgodnie z przepisami Działu VI w związku z art. 106e ust. 11 ustawy – aktualnie 8% albo 7%. W przypadku faktur zaliczkowych, kwota podatku wyliczona według wzoru, o którym mowa w art. 106f ust. 1 pkt 3 ustawy. W przypadku faktur korygujących, kwota różnicy, o której mowa w art. 106j ust. 2 pkt 5 ustawy. (Wymagalność: [0..1])

P_13_3 : Double – Suma wartości sprzedaży netto objętej stawką obniżoną drugą – aktualnie 5%. W przypadku faktur zaliczkowych, kwota zaliczki netto. W przypadku faktur korygujących, kwota różnicy, o której mowa w art. 106j ust. 2 pkt 5 ustawy.

P_14_3 : Double – Kwota podatku od sumy wartości sprzedaży netto objętej stawką obniżoną drugą – aktualnie 5%. W przypadku faktur zaliczkowych, kwota podatku wyliczona według wzoru, o którym mowa w art. 106f ust. 1 pkt 3 ustawy. W przypadku faktur korygujących, kwota różnicy, o której mowa w art. 106j ust. 2 pkt 5 ustawy.

P_14_3W : Double – W przypadku gdy faktura jest wystawiona w walucie obcej, kwota podatku od sumy wartości sprzedaży netto objętej stawką obniżoną drugą, przeliczona zgodnie z przepisami Działu VI w związku z art. 106e ust. 11 ustawy – aktualnie 5%. W przypadku faktur zaliczkowych, kwota podatku wyliczona według wzoru, o którym mowa w art. 106f ust. 1 pkt 3 ustawy. W przypadku faktur korygujących, kwota różnicy, o której mowa w art. 106j ust. 2 pkt 5 ustawy. (Wymagalność: [0..1])

P_13_4 : Double – Suma wartości sprzedaży netto objętej ryczałtem dla taksówek osobowych. W przypadku faktur zaliczkowych, kwota zaliczki netto. W przypadku faktur korygujących, kwota różnicy, o której mowa w art. 106j ust. 2 pkt 5 ustawy

P_14_4 : Double – Kwota podatku od sumy wartości sprzedaży netto w przypadku ryczałtu dla taksówek osobowych. W przypadku faktur zaliczkowych, kwota podatku wyliczona według wzoru, o którym mowa w art. 106f ust. 1 pkt 3 ustawy. W przypadku faktur korygujących, kwota różnicy, o której mowa w art. 106j ust. 2 pkt 5 ustawy.

P_14_4W : Double – W przypadku gdy faktura jest wystawiona w walucie obcej, kwota podatku ryczałtu dla taksówek osobowych, przeliczona zgodnie z przepisami Działu VI w związku z art. 106e ust. 11 ustawy. W przypadku faktur zaliczkowych, kwota podatku wyliczona według wzoru, o którym mowa w art. 106f ust. 1 pkt 3 ustawy. W przypadku faktur korygujących, kwota różnicy, o której mowa w art. 106j ust. 2 pkt 5 ustawy. (Wymagalność: [0..1])

P_13_5 : Double – Suma wartości sprzedaży netto w przypadku procedury szczególnej, o której mowa w dziale XII w rozdziale 6a ustawy. W przypadku faktur zaliczkowych, kwota zaliczki netto. W przypadku faktur korygujących, kwota różnicy, o której mowa w art. 106j ust. 2 pkt 5 ustawy.

P_14_5 : Double – Kwota podatku od wartości dodanej w przypadku procedury szczególnej, o której mowa w dziale XII w rozdziale 6a ustawy. W przypadku faktur zaliczkowych, kwota podatku wyliczona według wzoru, o którym mowa w art. 106f ust. 1 pkt 3 ustawy. W przypadku faktur korygujących, kwota różnicy, o której mowa w art. 106j ust. 2 pkt 5 ustawy.

P_13_6_1 : Double – Suma wartości sprzedaży objętej stawką 0% z wyłączeniem wewnątrzwspólnotowej dostawy towarów i eksportu. W przypadku faktur zaliczkowych, kwota zaliczki. W przypadku faktur korygujących, kwota różnicy, o której mowa w art. 106j ust. 2 pkt 5 ustawy.

P_13_6_2 : Double – Suma wartości sprzedaży objętej stawką 0% w przypadku wewnątrzwspólnotowej dostawy towarów. W przypadku faktur korygujących, kwota różnicy, o której mowa w art. 106j ust. 2 pkt 5 ustawy.

P_13_6_3 : Double – Suma wartości sprzedaży objętej stawką 0% w przypadku eksportu. W przypadku faktur zaliczkowych, kwota zaliczki. W przypadku faktur korygujących, kwota różnicy, o której mowa w art. 106j ust. 2 pkt 5 ustawy.

P_13_7 : Double – Suma wartości sprzedaży zwolnionej od podatku. W przypadku faktur zaliczkowych, kwota zaliczki. W przypadku faktur korygujących, kwota różnicy wartości sprzedaży.

P_13_8 : Double – Suma wartości sprzedaży w przypadku dostawy towarów oraz świadczenia usług poza terytorium kraju, z wyłączeniem kwot wykazanych w polach P_13_5 i P_13_9. W przypadku faktur zaliczkowych, kwota zaliczki. W przypadku faktur korygujących, kwota różnicy wartości sprzedaży.

P_13_9 : Double – Suma wartości świadczenia usług, o których mowa w art. 100 ust. 1 pkt 4 ustawy. W przypadku faktur zaliczkowych, kwota zaliczki. W przypadku faktur korygujących, kwota różnicy wartości sprzedaży.

P_13_10 : Double – Suma wartości sprzedaży w procedurze odwrotnego obciążenia, dla której podatnikiem jest nabywca zgodnie z art. 17 ust. 1 pkt 7 i 8 ustawy oraz innych przypadków odwrotnego obciążenia występujących w obrocie krajowym. W przypadku faktur zaliczkowych, kwota zaliczki. W przypadku faktur korygujących, kwota różnicy, o której mowa w art. 106j ust. 2 pkt 5 ustawy.

P_13_11 : Double – Suma wartości sprzedaży w procedurze marży, o której mowa w art. 119 i art. 120 ustawy. W przypadku faktur zaliczkowych, kwota zaliczki. W przypadku faktur korygujących, kwota różnicy wartości sprzedaży.

P_15 : Double – Kwota należności ogółem. W przypadku faktur zaliczkowych kwota zapłaty dokumentowana fakturą. W przypadku faktur, o których mowa w art. 106f ust. 3 ustawy kwota pozostała do zapłaty. W przypadku faktur korygujących korekta kwoty wynikającej z faktury korygowanej. W przypadku, o którym mowa w art. 106j ust. 3 ustawy korekta kwot wynikających z faktur korygowanych.

kursWalutyZ : Double – Kurs waluty stosowany do wyliczenia kwoty podatku w przypadkach, o których mowa w przepisach Działu VI ustawy na fakturach, o których mowa w art. 106b ust. 1 pkt 4 ustawy.

adnotacje : Adnotacje – Inne adnotacje na fakturze.

Wartość atrybutu musi być zgodna z Adnotacje.

rodzajFaktury : TRodzajFaktury – Rodzaj faktury:

Wartość atrybutu musi być zgodna z TRodzajFaktury.

przyczynaKorekty : String – Przyczyna korekty dla faktur korygujących. (Wymagalność: [0..1])

typKorekty : Integer – Typ skutku korekty w ewidencji dla podatku od towarów i usług.

Wartość atrybutu musi być zgodna z TTypKorekty. (Wymagalność: [0..1])

daneFaKorygowanej : DaneFaKorygowanej – Dane faktury korygowanej.

Wartość atrybutu musi być zgodna z DaneFaKorygowanej. (Wymagalność: [0..*])

okresFaKorygowanej : String – Dla faktury korygującej, o której mowa w art. 106j ust. 3 ustawy – okres, do którego odnosi się udzielany opust lub udzielana obniżka, w przypadku gdy podatnik udziela opustu lub obniżki ceny w odniesieniu do dostaw towarów lub usług dokonanych lub świadczonych na rzecz jednego odbiorcy w danym okresie. (Wymagalność: [0..1])

nrFaKorygowany : String – Poprawny numer faktury korygowanej w przypadku, gdy przyczyną korekty jest błędny numer faktury korygowanej. W takim przypadku błędny numer faktury należy wskazać w polu nrFaKorygowanej. (Wymagalność: [0..1])

podmiot1K : Podmiot1K – W przypadku korekty danych sprzedawcy należy podać pełne dane sprzedawcy występujące na fakturze korygowanej. Pole nie dotyczy przypadku korekty błędnego NIP występującego na fakturze pierwotnej – wówczas wymagana jest korekta faktury do wartości zerowych.

Wartość atrybutu musi być zgodna z Podmiot1K. (Wymagalność: [0..1])

podmiot2K : Podmiot2K – W przypadku korekty danych nabywcy występującego jako Podmiot2 lub dodatkowego nabywcy występującego jako Podmiot3 należy podać pełne dane tego podmiotu występujące na fakturze korygowanej. Korekcie nie podlegają błędne numery identyfikujące nabywcę oraz dodatkowego nabywcę. W przypadku korygowania pozostałych danych nabywcy lub dodatkowego nabywcy wskazany numer identyfikacyjny ma być tożsamy z numerem w części Podmiot2 względnie Podmiot3 faktury korygującej.

Wartość atrybutu musi być zgodna z Podmiot2K. (Wymagalność: [0..101])

P_15ZK : Double – W przypadku korekt faktur zaliczkowych, kwota zapłaty przed korektą. W przypadku korekt faktur, o których mowa w art. 106f ust. 3 ustawy, kwota pozostała do zapłaty przed korektą. (Wymagalność: [0..1])

kursWalutyZK : Double – Kurs waluty stosowany do wyliczenia kwoty podatku w przypadkach, o których mowa w Dziale VI ustawy przed korektą. (Wymagalność: [0..1])

zaliczkaCzesciowa : ZaliczkaCzesciowa – Dane dla przypadków faktur dokumentujących otrzymanie więcej niż jednej płatności, o której mowa w art. 106b ust. 1 pkt 4 ustawy. W przypadku, gdy faktura, o której mowa w art. 106f ust. 3 ustawy dokumentuje jednocześnie otrzymanie części zapłaty przed dokonaniem czynności, różnica kwoty w polu P_15 i sumy poszczególnych pól P_15Z stanowi kwotę pozostałą ponad płatności otrzymane przed wykonaniem czynności udokumentowanej fakturą.

Wartość atrybutu musi być zgodna z ZaliczkaCzesciowa. (Wymagalność: [0..31])

FP : Integer – Faktura, o której mowa w art. 109 ust. 3d ustawy. (Wymagalność: [0..1])

TP : Integer – Istniejące powiązania między nabywcą a dokonującym dostawy towarów lub usługodawcą, zgodnie z § 10 ust. 4 pkt 3, z zastrzeżeniem ust. 4b rozporządzenia w sprawie szczegółowego zakresu danych zawartych w deklaracjach podatkowych i w ewidencji w zakresie podatku od towarów i usług. (Wymagalność: [0..1])

dodatkowyOpis : TKluczWartosc – Pola przeznaczone dla wykazywania dodatkowych danych na fakturze, w tym wymaganych przepisami prawa, dla których nie przewidziano innych pól/elementów.

Wartość atrybutu musi być zgodna z TKluczWartosc. (Wymagalność: [0..10000])

fakturaZaliczkowa : FakturaZaliczkowa – Numery faktur zaliczkowych lub ich numery KSeF, jeśli zostały wystawione z użyciem KSeF.

Wartość atrybutu musi być zgodna z FakturaZaliczkowa. (Wymagalność: [0..100])

zwrotAkcyzy : Integer – Informacja dodatkowa niezbędna dla rolników ubiegających się o zwrot podatku akcyzowego zawartego w cenie oleju napędowego. (Wymagalność: [0..1])

faWiersz : FaWiersz – Szczegółowe pozycje faktury w walucie, w której wystawiono fakturę – węzeł opcjonalny dla faktury zaliczkowej, faktury korygującej fakturę zaliczkową, oraz faktur korygujących dotyczących wszystkich dostaw towarów lub usług dokonanych lub świadczonych w danym okresie, o których mowa w art. 106j ust. 3 ustawy, dla których należy podać dane dotyczące opustu lub obniżki w podziale na stawki podatku i procedury w części Fa. W przypadku faktur korygujących, o których mowa w art. 106j ust. 3 ustawy, gdy opust lub obniżka ceny odnosi się do części dostaw towarów lub usług dokonanych lub świadczonych w danym okresie w części FaWiersz należy podać nazwy (rodzaje) towarów lub usług objętych korektą. W przypadku faktur, o których mowa w art. 106f ust. 3 ustawy, należy wykazać pełne wartości zamówienia lub umowy. W przypadku faktur korygujących pozycje faktury (w tym faktur korygujących faktury, o których mowa w art. 106f ust. 3 ustawy, jeśli korekta dotyczy wartości zamówienia), należy wykazać różnice wynikające z korekty poszczególnych pozycji lub dane pozycji korygowanych w stanie przed korektą i po korekcie jako osobne wiersze. W przypadku faktur korygujących faktury, o których mowa w art. 106f ust. 3 ustawy, jeśli korekta nie dotyczy wartości zamówienia i jednocześnie zmienia wysokość podstawy opodatkowania lub podatku, należy wprowadzić zapis wg stanu przed korektą i zapis w stanie po korekcie w celu potwierdzenia braku zmiany wartości danej pozycji faktury.

Wartość atrybutu musi być zgodna z FaWiersz. (Wymagalność: [0..10000])

rozliczenie : Rozliczenie – Dodatkowe rozliczenia na fakturze.

Wartość atrybutu musi być zgodna z Rozliczenie. (Wymagalność: [0..1])

platnosc : Platnosc – Warunki płatności.

Wartość atrybutu musi być zgodna z Platnosc.

warunkiTransakcji : WarunkiTransakcji – Warunki transakcji, o ile występują.

Wartość atrybutu musi być zgodna z WarunkiTransakcji.

zamowienie : Zamowienie – Zamówienie lub umowa, o których mowa w art. 106f ust. 1 pkt 4 ustawy (dla faktur zaliczkowych) w walucie, w której wystawiono fakturę zaliczkową. W przypadku faktury korygującej fakturę zaliczkową należy wykazać różnice wynikające z korekty poszczególnych pozycji zamówienia lub umowy lub dane pozycji korygowanych w stanie przed korektą i po korekcie jako osobne wiersze, jeśli korekta dotyczy wartości zamówienia lub umowy. W przypadku faktur korygujących faktury zaliczkowe, jeśli korekta nie dotyczy wartości zamówienia lub umowy i jednocześnie zmienia wysokość podstawy opodatkowania lub podatku, należy wprowadzić zapis wg stanu przed korektą i zapis w stanie po korekcie w celu potwierdzenia braku zmiany wartości danej pozycji.

Wartość atrybutu musi być zgodna z Zamowienie.

P_6 : Date – Data dokonania lub zakończenia dostawy towarów lub wykonania usługi lub data otrzymania zapłaty, o której mowa w art. 106b ust. 1 pkt 4 ustawy, o ile taka data jest określona i różni się od daty wystawienia faktury. Pole wypełnia się w przypadku, gdy dla wszystkich pozycji faktury data jest wspólna. (Wymagalność: [0..1])

okresFa : OkresFa – Okres, którego dotyczy faktura w przypadkach, o których mowa w art. 19a ust. 3 zdanie pierwsze i ust. 4 oraz ust. 5 pkt 4 ustawy.

Wartość atrybutu musi być zgodna z OkresFa.

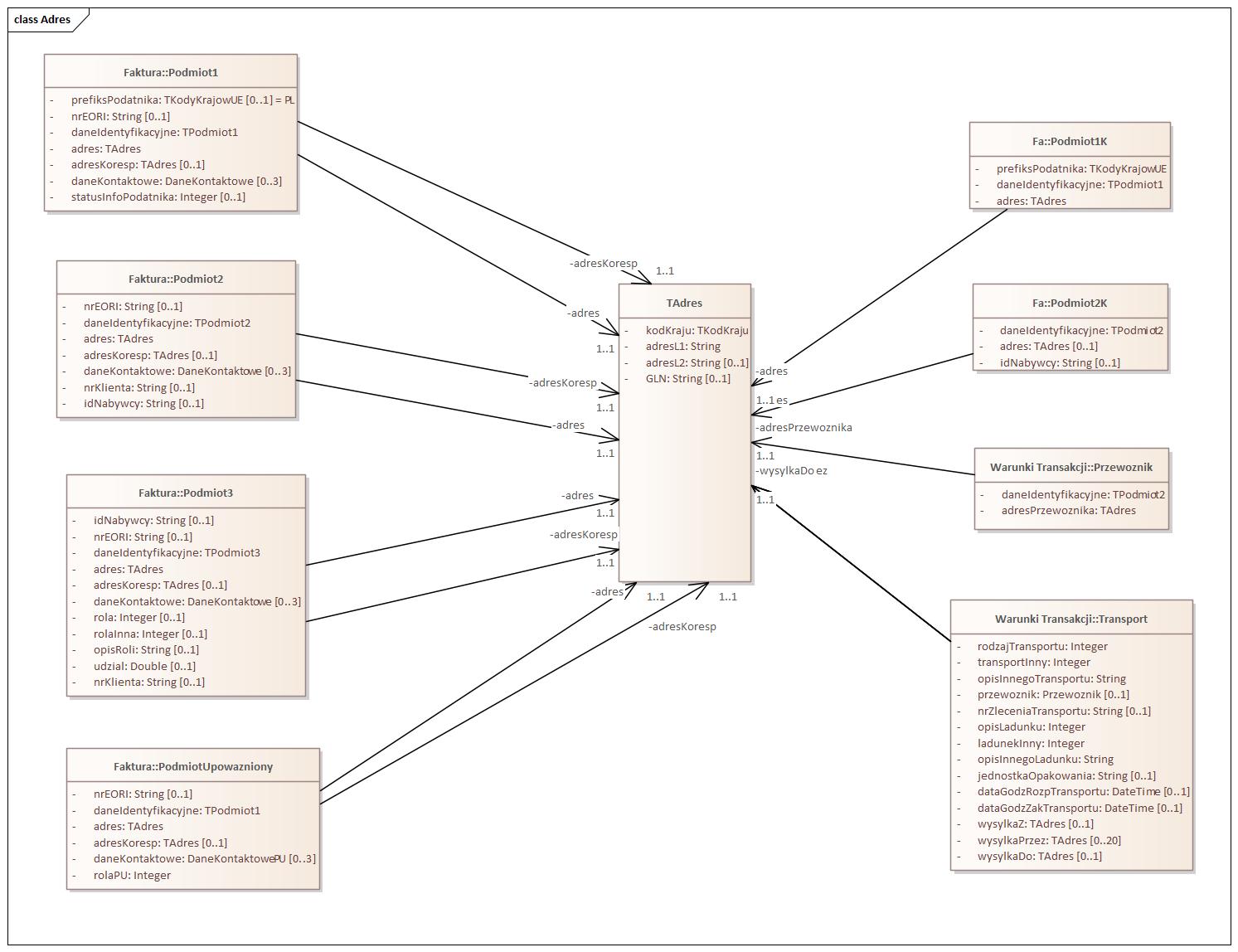

Podmiot1

Dane podatnika. Imię i nazwisko lub nazwa sprzedawcy (wystawcy faktury) towarów lub usług

prefiksPodatnika : TKodyKrajowUE – Kod (prefiks) podatnika VAT UE dla przypadków określonych w art. 97 ust. 10 pkt 2 i 3 ustawy oraz w przypadku, o którym mowa w art. 136 ust. 1 pkt 3 ustawy.

Domyślnie jest to kod podatnika z Polski, czyli „PL”. Wartość atrybutu musi być zgodna z TKodyKrajowUE. = PL (Wymagalność: [0..1])

nrEORI : String – Numer EORI podatnika (sprzedawcy, wystawcy faktury) (Wymagalność: [0..1])

daneIdentyfikacyjne : TPodmiot1 – Dane identyfikujące podatnika wystawiającego fakturę. Wartość atrybutu musi być zgodna z TPodmiot1.

adres : TAdres – Adres podatnika wystawiającego fakturę.

Wartość atrybutu musi być zgodna z TAdres.

adresKoresp : TAdres – Adres korespondencyjny podatnika wystawiającego fakturę. Wartość atrybutu musi być zgodna z TAdres. (Wymagalność: [0..1])

daneKontaktowe : DaneKontaktowe – Zestaw danych kontaktowych podatnika (telefon, e-mail) wystawiającego fakturę. Wartość atrybutu musi być zgodna z DaneKontaktowe. (Wymagalność: [0..3])

statusInfoPodatnika : Integer – Status podatnika wystawiającego fakturę (Wymagalność: [0..1])

Podmiot2

Dane nabywcy

nrEORI : String – Numer EORI nabywcy towarów (Wymagalność: [0..1])

daneIdentyfikacyjne : TPodmiot2 – Dane identyfikujące nabywcę.

Wartość atrybutu musi być zgodna Podmiot2.

adres : TAdres – Adres nabywcy. Pola opcjonalne dla przypadków określonych w art. 106e ust. 5 pkt 3 ustawy.

Wartość atrybutu musi być zgodna z TAdres.

adresKoresp : TAdres – Adres korespondencyjny nabywcy.

Wartość atrybutu musi być zgodna z TAdres. (Wymagalność: [0..1])

daneKontaktowe : DaneKontaktowe – Dane kontaktowe nabywcy.

Wartość atrybutu musi być zgodna z DaneKontaktowe. (Wymagalność: [0..3])

nrKlienta : String – Numer klienta dla przypadków, w których nabywca posługuje się nim w umowie lub zamówieniu (Wymagalność: [0..1])

idNabywcy : String – Unikalny klucz powiązania danych nabywcy na fakturach korygujących, w przypadku gdy dane nabywcy na fakturze korygującej zmieniły się w stosunku do danych na fakturze korygowanej. (Wymagalność: [0..1])

Podmiot3

Dane podmiotu/-ów trzeciego/-ich (innego/-ych niż sprzedawca i nabywca wymieniony w części Podmiot2), związanego/-ych z fakturą

idNabywcy : String – Unikalny klucz powiązania danych nabywcy na fakturach korygujących, w przypadku gdy dane nabywcy na fakturze korygującej zmieniły się w stosunku do danych na fakturze korygowanej. (Wymagalność: [0..1])

nrEORI : String – Numer EORI podmiotu trzeciego (Wymagalność: [0..1])

daneIdentyfikacyjne : TPodmiot3 – Dane identyfikujące podmiot trzeci. Wartość atrybutu musi być zgodna z TPodmiot3.

adres : TAdres – Adres podmiotu trzeciego. Wartość atrybutu musi być zgodna z TAdres.

adresKoresp : TAdres – Adres korespondencyjny podmiotu trzeciego. Wartość atrybutu musi być zgodna z TAdres. (Wymagalność: [0..1])

daneKontaktowe : DaneKontaktowe – Dane kontaktowe podmiotu trzeciego. Wartość atrybutu musi być zgodna z DaneKontaktowe. (Wymagalność: [0..3])

rola : Integer – Rola podmiotu.

Wartość atrybutu musi być zgodna z TRolaPodmiotu3. Atrybut wymagany, chyba że występuje inna rola podmiotu (rolaInna). Wtedy atrybut ten nie powinien być wypełniony. (Wymagalność: [0..1])

rolaInna : Integer – Znacznik innego podmiotu: 1 – Inny podmiot. Atrybut powinien zostać wypełniony tylko wtedy gdy występuje inna rola niż te zdefiniowane dla atrybutu rola (czyli rola inna niż wymieniona w TRolaPodmiotu3) (Wymagalność: [0..1])

opisRoli : String – Opis roli podmiotu – w przypadku wyboru roli jako Inny podmiot. Atrybut wymagany tylko i wyłącznie w przypadku wypełnienia atrybutu rolaInna. (Wymagalność: [0..1])

udzial : Double – Udział – procentowy udział dodatkowego nabywcy. Różnica pomiędzy wartością 100% a sumą udziałów dodatkowych nabywców jest udziałem nabywcy wymienionego w części Podmiot2. W przypadku niewypełnienia pola przyjmuje się, że udziały występujących na fakturze nabywców są równe (Wymagalność: [0..1])

nrKlienta : String – Numer klienta dla przypadków, w których podmiot wymieniony jako podmiot trzeci posługuje się nim w umowie lub zamówieniu (Wymagalność: [0..1])

PodmiotUpowazniony

Dane podmiotu upoważnionego, związanego z fakturą

nrEORI : String – Numer EORI podmiotu upoważnionego. (Wymagalność: [0..1])

daneIdentyfikacyjne : TPodmiot1 – Dane identyfikujące podmiotu upoważnionego.

Wartość atrybutu musi być zgodna z Podmiot1.

adres : TAdres – Adres podmiotu upoważnionego.

Wartość atrybutu musi być zgodna z TAdres.

adresKoresp : TAdres – Adres korespondencyjny podmiotu upoważnionego.

Wartość atrybutu musi być zgodna z TAdres. (Wymagalność: [0..1])

daneKontaktowe : DaneKontaktowePU – Dane kontaktowe podmiotu upoważnionego.

Wartość atrybutu musi być zgodna z DaneKontaktowe. (Wymagalność: [0..3])

rolaPU : Integer – Rola podmiotu upoważnionego.

Wartość atrybutu musi być zgodna z TRolaPodmiotuUpowaznionego.

Stopka

Pozostałe dane na fakturze.

informacje : Informacje – Pozostałe dane. (Wymagalność: [0..3])

rejestry : Rejestry – Numery podmiotu lub grupy podmiotów w innych rejestrach i bazach danych. (Wymagalność: [0..100])

Informacje

Pozostałe dane.

stopkaFaktury : String – Stopka faktury. (Wymagalność: [0..1])

Rejestry

Numery podmiotu lub grupy podmiotów w innych rejestrach i bazach danych

pelnaNazwa : String – Pełna nazwa podmiotu (Wymagalność: [0..1])

KRS : String – Numer Krajowego Rejestru Sądowego (Wymagalność: [0..1])

REGON : String – Numer REGON. (Wymagalność: [0..1])

BDO : String – Numer w Bazie Danych o Odpadach (Wymagalność: [0..1])

Fa

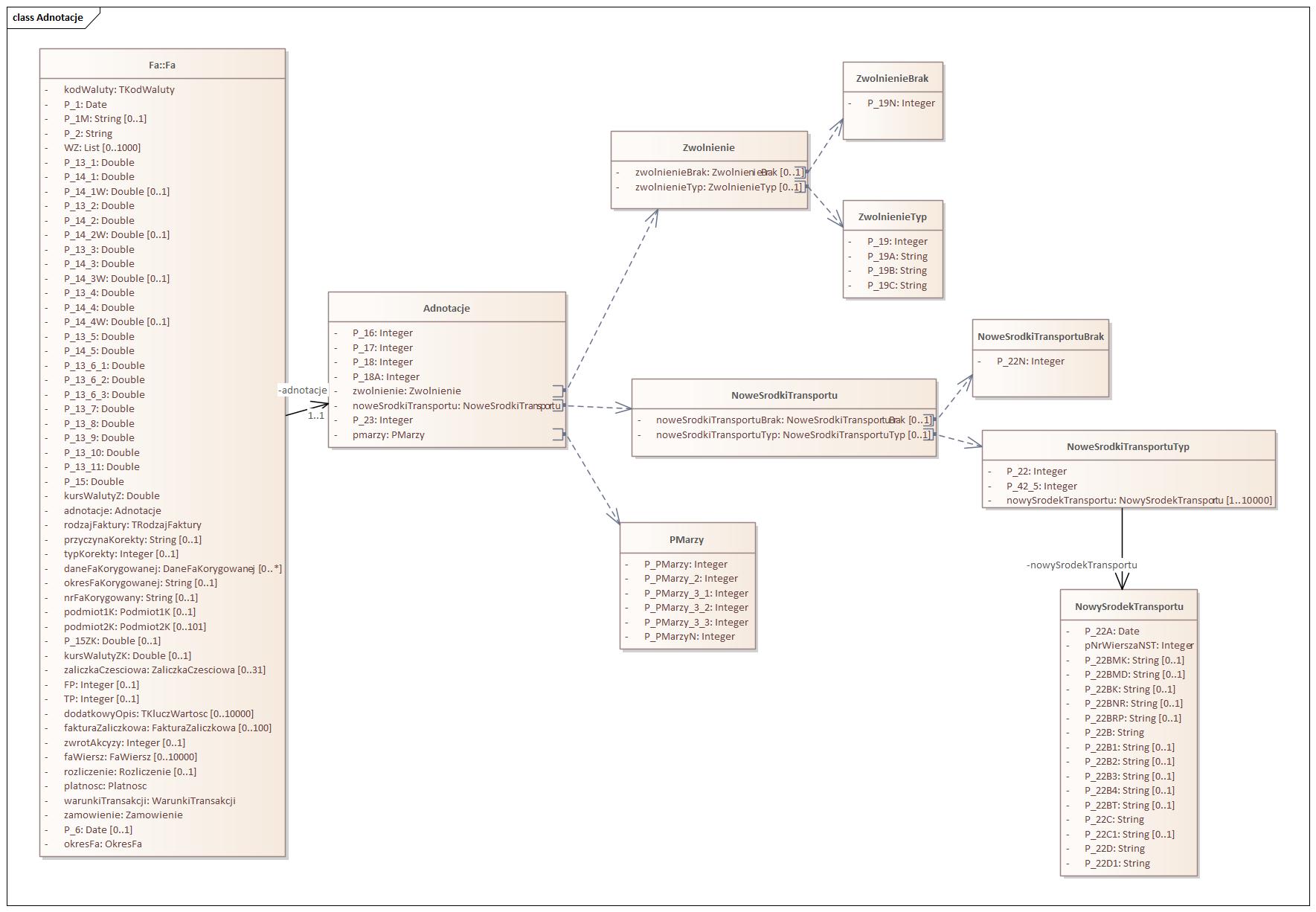

Adnotacje

Inne adnotacje na fakturze

P_16 : Integer – W przypadku dostawy towarów lub świadczenia usług, w odniesieniu do których obowiązek podatkowy powstaje zgodnie z art. 19a ust. 5 pkt 1 lub art. 21 ust. 1 ustawy – wyrazy „metoda kasowa”, należy podać wartość „1”; w przeciwnym przypadku – wartość „2”.

P_17 : Integer – W przypadku faktur, o których mowa w art. 106d ust. 1 ustawy – wyraz „samofakturowanie”, należy podać wartość „1”; w przeciwnym przypadku – wartość „2”

P_18 : Integer – W przypadku dostawy towarów lub wykonania usługi, dla których obowiązanym do rozliczenia podatku od wartości dodanej lub podatku o podobnym charakterze jest nabywca towaru lub usługi – wyrazy „odwrotne obciążenie”, należy podać wartość „1”, w przeciwnym przypadku – wartość „2”.

P_18A : Integer – W przypadku faktur, w których kwota należności ogółem przekracza kwotę 15 000 zł lub jej równowartość wyrażoną w walucie obcej, obejmujących dokonaną na rzecz podatnika dostawę towarów lub świadczenie usług, o których mowa w załączniku nr 15 do ustawy – wyrazy „mechanizm podzielonej płatności”, przy czym do przeliczania na złote kwot wyrażonych w walucie obcej stosuje się zasady przeliczania kwot stosowane w celu określenia podstawy opodatkowania; należy podać wartość „1”, w przeciwnym przypadku – wartość „2”.

zwolnienie : Zwolnienie – Zestaw atrybutów informujących o możliwych zwolnieniu od podatku.

Wartość atrybutu musi być zgodna z Zwolnienie.

noweSrodkiTransportu : NoweSrodkiTransportu – Zestaw atrybutów opisujących nowe środki transportu.

Wartość atrybutu musi być zgodna z NoweSrodkiTransportu.

P_23 : Integer – W przypadku faktur wystawianych w procedurze uproszczonej przez drugiego w kolejności podatnika, o którym mowa w art. 135 ust. 1 pkt 4 lit. b i c oraz ust. 2, zawierającej adnotację, o której mowa w art. 136 ust. 1 pkt 1 i stwierdzenie, o którym mowa w art. 136 ust. 1 pkt 2 ustawy, należy podać wartość „1”, w przeciwnym przypadku – wartość „2”.

pmarzy : PMarzy – Znacznik wystąpienia procedur marży.

Wartość atrybutu musi być zgodna z PMarzy.

TRodzajFaktury

Rodzaj faktury.

ZAL : – Faktura zaliczkowa. Faktura dokumentująca otrzymanie zapłaty lub jej części przed dokonaniem czynności oraz faktura wystawiona w związku z art. 106f ust. 4 ustawy.

ROZ : – Faktura rozliczeniowa. Faktura wystawiona w związku z art. 106f ust. 3 ustawy.

UPR : – Faktura uproszczona. Faktura, o której mowa w art. 106e ust. 5 pkt 3 ustawy.

KOR_ZAL : – Korekta faktury zaliczkowej. Faktura korygująca fakturę dokumentującą otrzymanie zapłaty lub jej części przed dokonaniem czynności oraz fakturę wystawioną w związku z art. 106f ust. 4 ustawy.

KOR_ROZ : – Korekta faktury rozliczeniowej. Faktura korygująca fakturę wystawioną w związku z art. 106f ust. 3 ustawy.

TTypKorekty

Typ skutku korekty w ewidencji dla podatku od towarów i usług

1 : Integer – Korekta skutkująca w dacie ujęcia faktury pierwotnej.

2 : Integer – Korekta skutkująca w dacie wystawienia faktury korygującej.

3 : Integer – Korekta skutkująca w dacie innej, w tym gdy dla różnych pozycji faktury korygującej daty te są różne.

DaneFaKorygowanej

Dane faktury korygowanej.

dataWystFaKorygowanej : Date – Data wystawienia faktury korygowanej

nrFaKorygowanej : String – Numer faktury korygowanej.

nrKSeF : Integer – Znacznik numeru KSeF faktury korygowanej.

nrKSeFFaKorygowanej : String – Numer identyfikujący fakturę korygowaną w KSeF.

Wartość atrybutu weryfikowana wyrażeniem regularnym:

([1-9]((\d[1-9])|([1-9]\d))\d{7}|M\d{9}|[A-Z]{3}\d{7})-(20[2-9][0-9]|2[1-9][0-9]{2}|[3-9][0-9]{3})(0[1-9]|1[0-2])(0[1-9]|[1-2][0-9]|3[0-1])-([0-9A-F]{6})-?([0-9A-F]{6})-([0-9A-F]{2})

nrKSeFN : Integer – Znacznik faktury korygowanej wystawionej poza KSeF

Podmiot1K

W przypadku korekty danych sprzedawcy należy podać pełne dane sprzedawcy występujące na fakturze korygowanej. Pole nie dotyczy przypadku korekty błędnego NIP występującego na fakturze pierwotnej – wówczas wymagana jest korekta faktury do wartości zerowych

prefiksPodatnika : TKodyKrajowUE – Kod (prefiks) podatnika VAT UE dla przypadków określonych w art. 97 ust. 10 pkt 2 i 3 ustawy oraz w przypadku, o którym mowa w art. 136 ust. 1 pkt 3 ustawy.

daneIdentyfikacyjne : TPodmiot1 – Dane identyfikujące podatnika.

Wartość atrybutu musi być zgodna z Podmiot1.

adres : TAdres – Adres podatnika.

Wartość atrybutu musi być zgodna z TAdres.

Podmiot2K

W przypadku korekty danych nabywcy występującego jako Podmiot2 lub dodatkowego nabywcy występującego jako Podmiot3 należy podać pełne dane tego podmiotu występujące na fakturze korygowanej. Korekcie nie podlegają błędne numery identyfikujące nabywcę oraz dodatkowego nabywcę. W przypadku korygowania pozostałych danych nabywcy lub dodatkowego nabywcy wskazany numer identyfikacyjny ma być tożsamy z numerem w części Podmiot2 względnie Podmiot3 faktury korygującej.

daneIdentyfikacyjne : TPodmiot2 – Dane identyfikujące nabywcę.

Wartość atrybutu musi być zgodna z Podmiot2.

adres : TAdres – Adres nabywcy. Pola opcjonalne dla przypadków określonych w art. 106e ust. 5 pkt 3 ustawy.

Wartość atrybutu musi być zgodna z TAdres. (Wymagalność: [0..1])

idNabywcy : String – Unikalny klucz powiązania danych nabywcy na fakturach korygujących, w przypadku gdy dane nabywcy na fakturze korygującej zmieniły się w stosunku do danych na fakturze korygowanej. (Wymagalność: [0..1])

ZaliczkaCzesciowa

Dane dla przypadków faktur dokumentujących otrzymanie więcej niż jednej płatności, o której mowa w art. 106b ust. 1 pkt 4 ustawy. W przypadku, gdy faktura, o której mowa w art. 106f ust. 3 ustawy dokumentuje jednocześnie otrzymanie części zapłaty przed dokonaniem czynności, różnica kwoty w polu P_15 i sumy poszczególnych pól P_15Z stanowi kwotę pozostałą ponad płatności otrzymane przed wykonaniem czynności udokumentowanej fakturą.

P_6Z : DateTime – Data otrzymania płatności, o której mowa w art. 106b ust. 1 pkt 4 ustawy.

P_15Z : Double – Kwota płatności, o której mowa w art. 106b ust. 1 pkt 4 ustawy, składająca się na kwotę w polu P_15. W przypadku faktur korygujących korekta kwoty wynikającej z faktury korygowanej.

kursWalutyZW : Double – Kurs waluty stosowany do wyliczenia kwoty podatku w przypadkach, o których mowa w Dziale VI ustawy. (Wymagalność: [0..1])

TKluczWartosc

Typ złożony, klucz-wartość.

Pola przeznaczone dla wykazywania dodatkowych danych na fakturze, w tym wymaganych przepisami prawa, dla których nie przewidziano innych pól/elementów

nrWiersza : Integer – Numer wiersza podany w polu NrWierszaFa lub NrWierszaZam, jeśli informacja odnosi się wyłącznie do danej pozycji faktury. (Wymagalność: [0..1])

FakturaZaliczkowa

Numery faktur zaliczkowych lub ich numery KSeF, jeśli zostały wystawione z użyciem KSeF.

Klasa powinna zostać wypełniona albo atrybutem fakturaZaliczkowaNr, albo fakturaZaliczkowaNrKSeF. Oba atrybuty nie mogą wystąpić jednocześnie.

fakturaZaliczkowaNr : FakturaZaliczkowaNr – Wartość atrybutu musi być zgodna z FakturaZaliczkowaNr. (Wymagalność: [0..1])

fakturaZaliczkowaNrKSeF : FakturaZaliczkowaNrKSeF – Wartość atrybutu musi być zgodna z FakturaZaliczkowaNrKSeF. (Wymagalność: [0..1])

FakturaZaliczkowaNr

Numer faktury zaliczkowej wystawione poza KSeF

nrKSeFZN : Integer – Znacznik faktury zaliczkowej wystawionej poza KSeF.

nrFaZaliczkowej : String – Numer faktury zaliczkowej wystawionej poza KSeF. Pole obowiązkowe dla faktury wystawianej po wydaniu towaru lub wykonaniu usługi, o której mowa w art. 106f ust. 3 ustawy i ostatniej z faktur, o której mowa w art. 106f ust. 4 ustawy.

FakturaZaliczkowaNrKSeF

Numer faktury zaliczkowej wystawione za pomocą KSeF.

nrKSeFFaZaliczkowej : String – Numer identyfikujący fakturę zaliczkową w KSeF. Pole obowiązkowe w przypadku, gdy faktura zaliczkowa była wystawiona za pomocą KSeF.

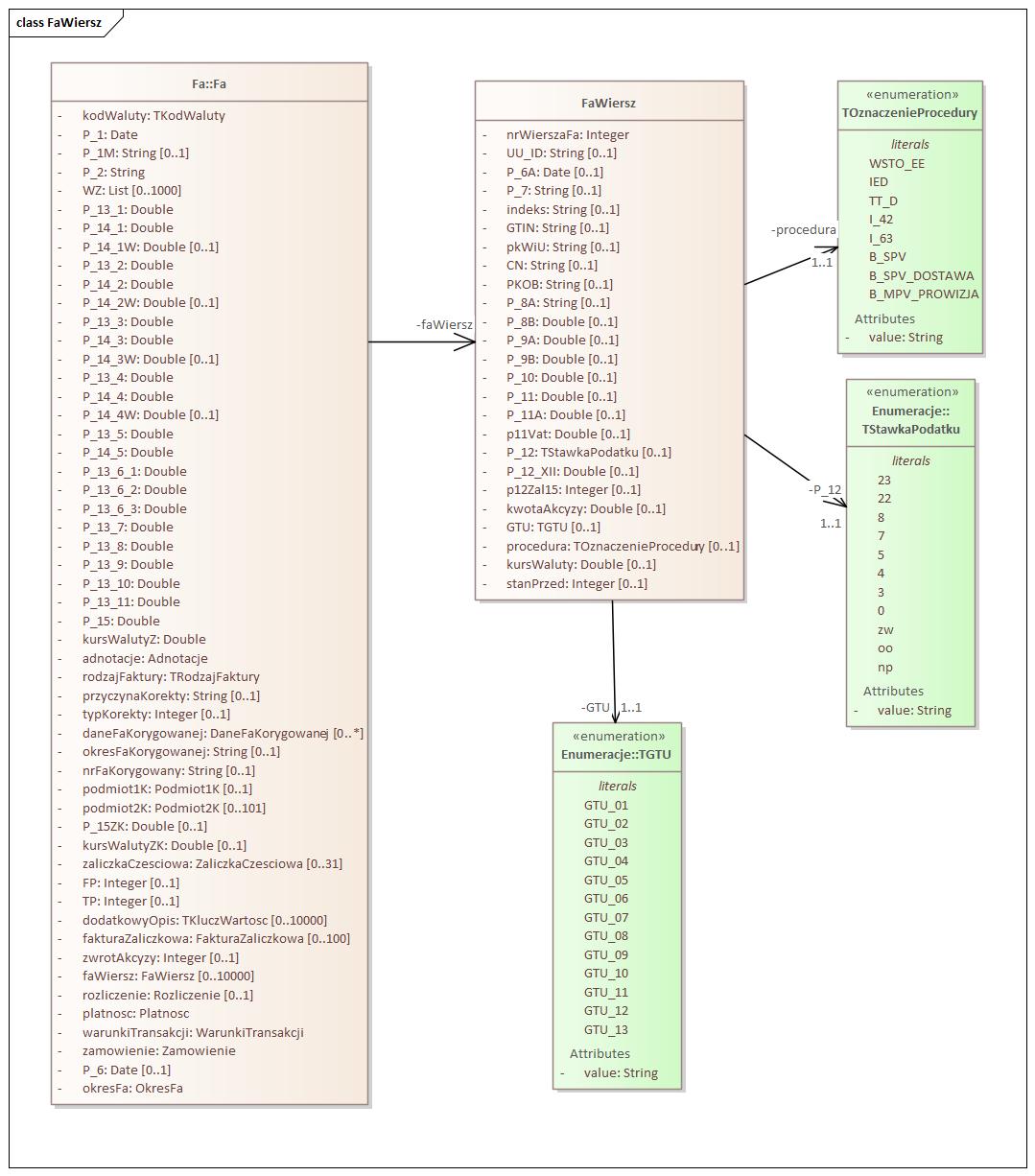

FaWiersz

Szczegółowe pozycje faktury w walucie, w której wystawiono fakturę – węzeł opcjonalny dla faktury zaliczkowej, faktury korygującej fakturę zaliczkową, oraz faktur korygujących dotyczących wszystkich dostaw towarów lub usług dokonanych lub świadczonych w danym okresie, o których mowa w art. 106j ust. 3 ustawy, dla których należy podać dane dotyczące opustu lub obniżki w podziale na stawki podatku i procedury w części Fa. W przypadku faktur korygujących, o których mowa w art. 106j ust. 3 ustawy, gdy opust lub obniżka ceny odnosi się do części dostaw towarów lub usług dokonanych lub świadczonych w danym okresie w części FaWiersz należy podać nazwy (rodzaje) towarów lub usług objętych korektą. W przypadku faktur, o których mowa w art. 106f ust. 3 ustawy, należy wykazać pełne wartości zamówienia lub umowy. W przypadku faktur korygujących pozycje faktury (w tym faktur korygujących faktury, o których mowa w art. 106f ust. 3 ustawy, jeśli korekta dotyczy wartości zamówienia), należy wykazać różnice wynikające z korekty poszczególnych pozycji lub dane pozycji korygowanych w stanie przed korektą i po korekcie jako osobne wiersze. W przypadku faktur korygujących faktury, o których mowa w art. 106f ust. 3 ustawy, jeśli korekta nie dotyczy wartości zamówienia i jednocześnie zmienia wysokość podstawy opodatkowania lub podatku, należy wprowadzić zapis wg stanu przed korektą i zapis w stanie po korekcie w celu potwierdzenia braku zmiany wartości danej pozycji faktury.

nrWierszaFa : Integer – Kolejny numer wiersza faktury.

UU_ID : String – Uniwersalny unikalny numer wiersza faktury (Wymagalność: [0..1])

P_6A : Date – Data dokonania lub zakończenia dostawy towarów lub wykonania usługi lub data otrzymania zapłaty, o której mowa w art. 106b ust. 1 pkt 4 ustawy, o ile taka data jest określona i różni się od daty wystawienia faktury. Pole wypełnia się dla przypadku, gdy dla poszczególnych pozycji faktury występują różne daty. (Wymagalność: [0..1])

P_7 : String – Nazwa (rodzaj) towaru lub usługi. Pole opcjonalne wyłącznie dla przypadku określonego w art 106j ust. 3 pkt 2 ustawy (faktura korygująca) (Wymagalność: [0..1])

indeks : String – Pole przeznaczone do wpisania wewnętrznego kodu towaru lub usługi nadanego przez podatnika albo dodatkowego opisu (Wymagalność: [0..1])

GTIN : String – Globalny numer jednostki handlowej. (Wymagalność: [0..1])

pkWiU : String – Symbol Polskiej Klasyfikacji Wyrobów i Usług. (Wymagalność: [0..1])

CN : String – Symbol Nomenklatury Scalonej. (Wymagalność: [0..1])

PKOB : String – Symbol Polskiej Klasyfikacji Obiektów Budowlanych. (Wymagalność: [0..1])

P_8A : String – Miara dostarczonych towarów lub zakres wykonanych usług. Pole opcjonalne dla przypadku określonego w art. 106e ust. 5 pkt 3 ustawy. (Wymagalność: [0..1])

P_8B : Double – Ilość (liczba) dostarczonych towarów lub zakres wykonanych usług. Pole opcjonalne dla przypadku określonego w art. 106e ust. 5 pkt 3 ustawy. (Wymagalność: [0..1])

P_9A : Double – Cena jednostkowa towaru lub usługi bez kwoty podatku (cena jednostkowa netto). Pole opcjonalne dla przypadków określonych w art. 106e ust. 2 i 3 oraz ust. 5 pkt 3 ustawy (Wymagalność: [0..1])

P_9B : Double – Cena wraz z kwotą podatku (cena jednostkowa brutto), w przypadku zastosowania art. 106e ust. 7 i 8 ustawy. (Wymagalność: [0..1])

P_10 : Double – Kwoty wszelkich opustów lub obniżek cen, w tym w formie rabatu z tytułu wcześniejszej zapłaty, o ile nie zostały one uwzględnione w cenie jednostkowej netto, a w przypadku stosowania art. 106e ust. 7 ustawy w cenie jednostkowej brutto. Pole opcjonalne dla przypadków określonych w art. 106e ust. 2 i 3 oraz ust. 5 pkt 1 ustawy. (Wymagalność: [0..1])

P_11 : Double – Wartość dostarczonych towarów lub wykonanych usług, objętych transakcją, bez kwoty podatku (wartość sprzedaży netto). Pole opcjonalne dla przypadków określonych w art. 106e ust. 2 i 3 oraz ust. 5 pkt 3 ustawy. (Wymagalność: [0..1])

P_11A : Double – Wartość sprzedaży brutto, w przypadku zastosowania art. 106e ust. 7 i 8 ustawy. (Wymagalność: [0..1])

p11Vat : Double – Kwota podatku w przypadku, o którym mowa w art. 106e ust. 10 ustawy. (Wymagalność: [0..1])

P_12 : TStawkaPodatku – Stawka podatku. Pole opcjonalne dla przypadków określonych w art. 106e ust. 2, 3, ust. 4 pkt 3 i ust. 5 pkt 3 ustawy. (Wymagalność: [0..1])

P_12_XII : Double – Stawka podatku od wartości dodanej w przypadku, o którym mowa w dziale XII w rozdziale 6a ustawy. (Wymagalność: [0..1])

p12Zal15 : Integer – Znacznik dla towaru lub usługi wymienionych w załączniku nr 15 do ustawy – wartość „1”. (Wymagalność: [0..1])

kwotaAkcyzy : Double – Kwota podatku akcyzowego zawarta w cenie towaru. (Wymagalność: [0..1])

GTU : TGTU – Oznaczenie dotyczące dostawy towarów i świadczenia usług.

Wartość atrybutu musi być zgodna z TGTU. (Wymagalność: [0..1])

procedura : TOznaczenieProcedury – Oznaczenie dotyczące procedury.

Wartość atrybutu musi być zgodna z TOznaczenieProcedury. (Wymagalność: [0..1])

kursWaluty : Double – Kurs waluty stosowany do wyliczenia kwoty podatku w przypadkach, o których mowa w Dziale VI ustawy (Wymagalność: [0..1])

stanPrzed : Integer – Znacznik stanu przed korektą w przypadku faktury korygującej lub faktury korygującej fakturę wystawioną w związku z art. 106f ust. 3 ustawy, w przypadku gdy korekta dotyczy danych wykazanych w pozycjach faktury i jest dokonywana w sposób polegający na wykazaniu danych przed korektą i po korekcie jako osobnych wierszy z odrębną numeracją oraz w przypadku potwierdzania braku zmiany wartości danej pozycji (Wymagalność: [0..1])

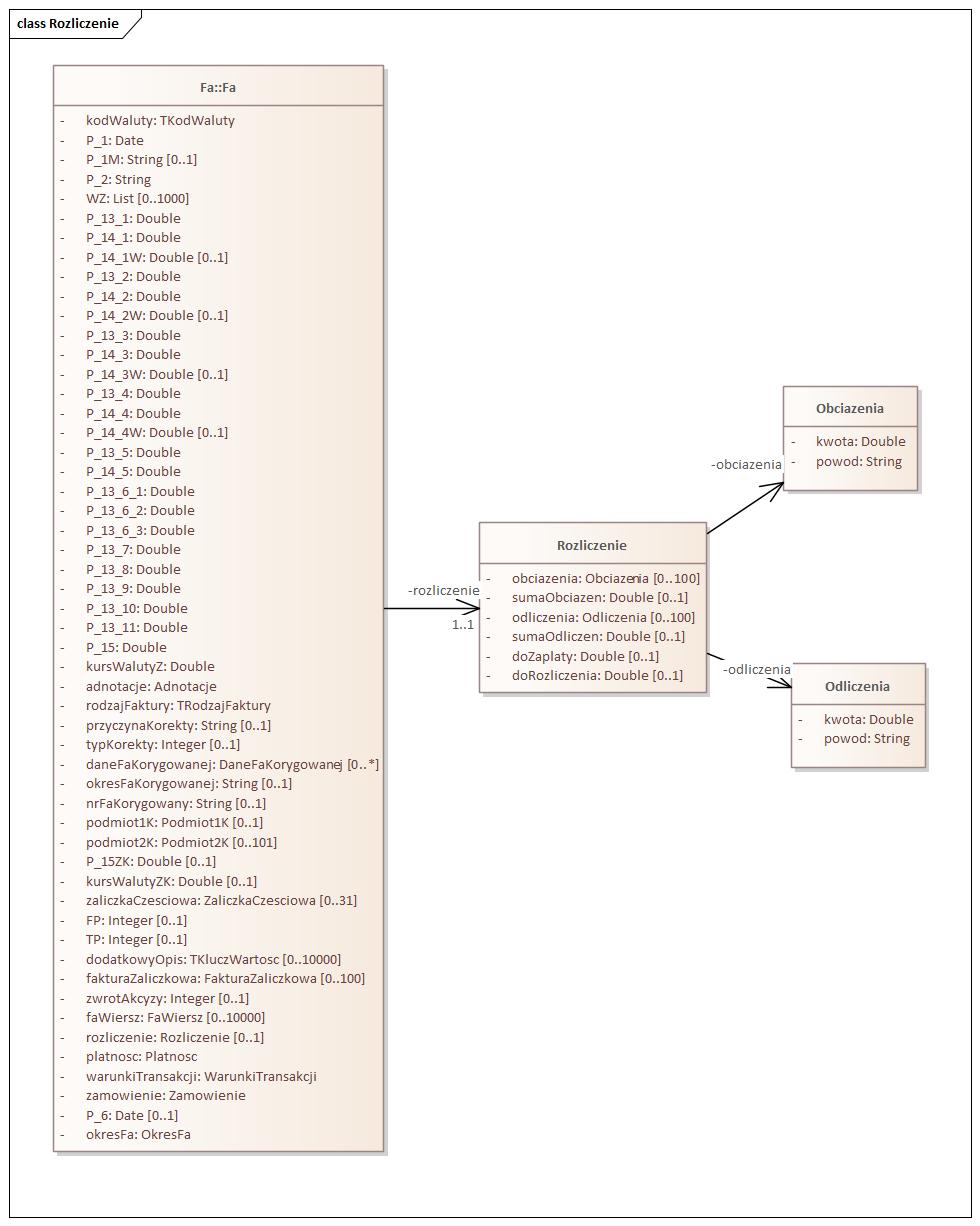

Rozliczenie

Dodatkowe rozliczenia na fakturze.

Klasa powinna zostać wypełniona albo atrybutem doZaplaty, albo doRozliczenia. Oba atrybuty nie mogą wystąpić jednocześnie.

obciazenia : Obciazenia – Obciążenia.

Wartość atrybutu musi być zgodna z Obciazenia. (Wymagalność: [0..100])

sumaObciazen : Double – Suma obciążeń. (Wymagalność: [0..1])

odliczenia : Odliczenia – Odliczenia.

Wartość atrybutu musi być zgodna z Odliczenia. (Wymagalność: [0..100])

sumaOdliczen : Double – Suma odliczeń (Wymagalność: [0..1])

doZaplaty : Double – Kwota należności do zapłaty równa polu P_15 powiększonemu o Obciążenia i pomniejszonemu o Odliczenia. (Wymagalność: [0..1])

doRozliczenia : Double – Kwota nadpłacona do rozliczenia/zwrotu. (Wymagalność: [0..1])

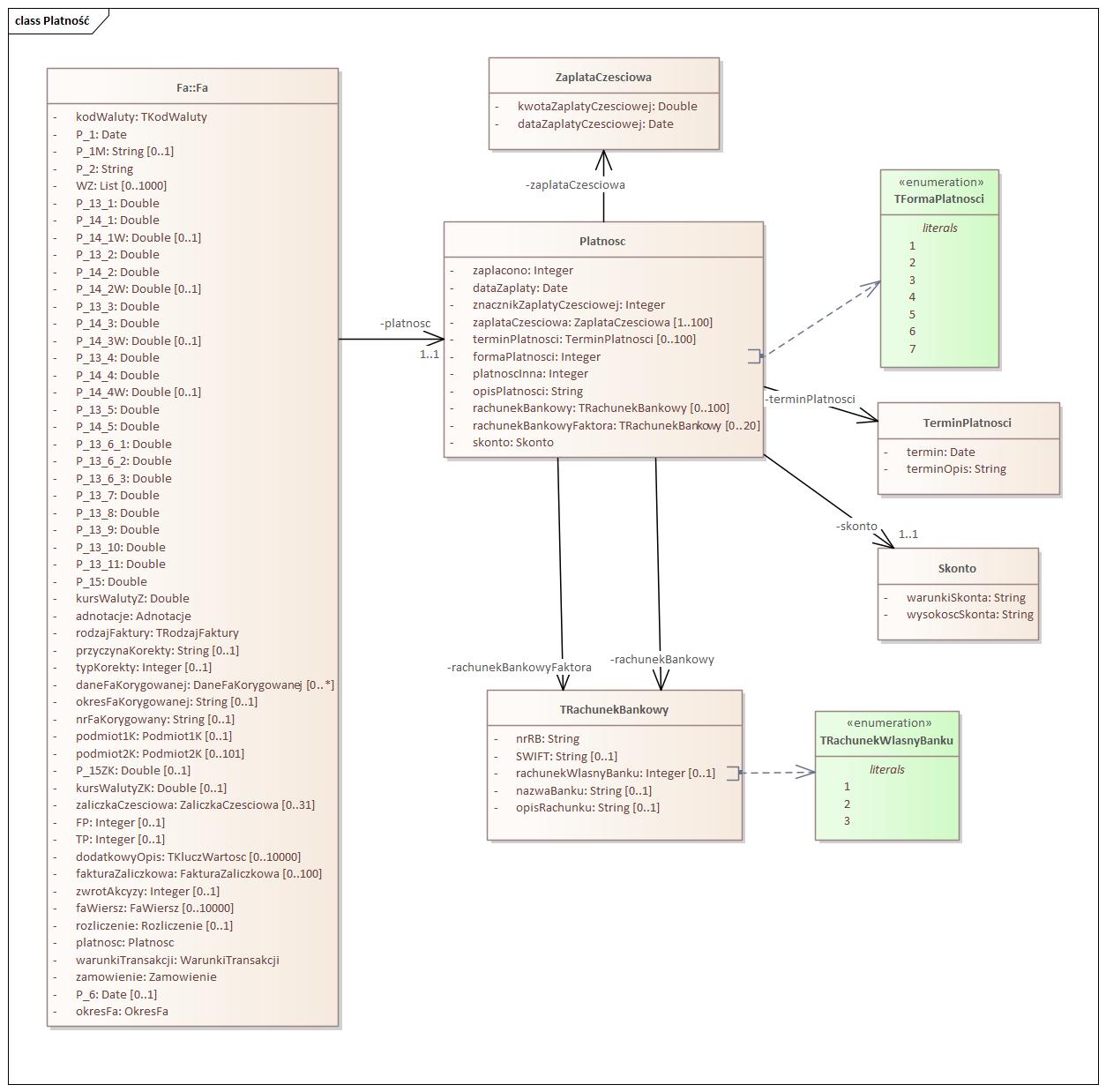

Platnosc

Warunki płatności.

zaplacono : Integer – Znacznik informujący, że kwota należności wynikająca z faktury została zapłacona: 1 – zapłacono

dataZaplaty : Date – Data zapłaty, jeśli do wystawienia faktury płatność została dokonana.

znacznikZaplatyCzesciowej : Integer – Znacznik informujący, że kwota należności wynikająca z faktury została zapłacona w części: 1 – zapłacono w części.

zaplataCzesciowa : ZaplataCzesciowa – Dane zapłat częściowych.

Wartość atrybutu musi być zgodna z ZaplataCzesciowa. (Wymagalność: [1..100])

terminPlatnosci : TerminPlatnosci – Termin płatności.

Wartość atrybutu musi być zgodna z TerminPlatnosci. (Wymagalność: [0..100])

formaPlatnosci : Integer – Forma płatności.

Wartość atrybutu musi być zgodna z TFormaPlatnosci.

platnoscInna : Integer – Znacznik innej formy płatności: 1 – inna forma płatności.

opisPlatnosci : String – Doprecyzowanie innej formy płatności.

rachunekBankowy : TRachunekBankowy – Dane rachunku bankowego.

Wartość atrybutu musi być zgodna z TRachunekBankowy. (Wymagalność: [0..100])

rachunekBankowyFaktora : TRachunekBankowy – Dane rachunku bankowego faktora.

Wartość atrybutu musi być zgodna z TRachunekBankowy. (Wymagalność: [0..20])

Wartość atrybutu musi być zgodna z Skonto.

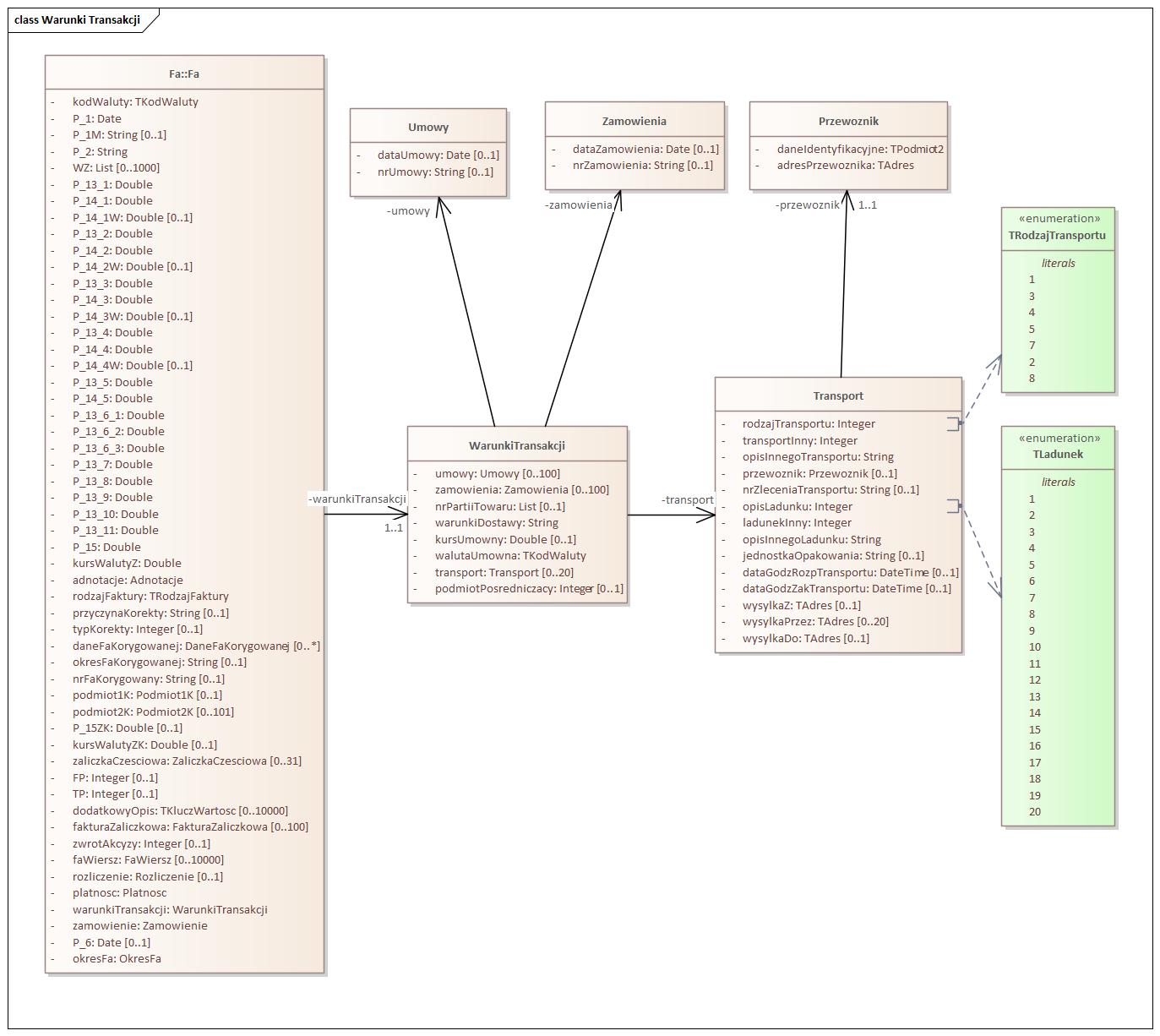

WarunkiTransakcji

Warunki transakcji, o ile występują.

umowy : Umowy – Dane opisujące umowę.

Wartość atrybutu musi być zgodna z Umowy. (Wymagalność: [0..100])

zamowienia : Zamowienia – Dane opisujące zamówienie.

Wartość atrybutu musi być zgodna z Zamowienia. (Wymagalność: [0..100])

nrPartiiTowaru : List – Numery partii towaru (Wymagalność: [0..1])

warunkiDostawy : String – Warunki dostawy towarów – w przypadku istnienia pomiędzy stronami transakcji, umowy określającej warunki dostawy tzw. Incoterms.

kursUmowny : Double – Kurs umowny – w przypadkach, gdy na fakturze znajduje się informacja o kursie, po którym zostały przeliczone kwoty wykazane na fakturze w złotych. Nie dotyczy przypadków, o których mowa w Dziale VI ustawy. (Wymagalność: [0..1])

walutaUmowna : TKodWaluty – Waluta umowna – trzyliterowy kod waluty (ISO-4217) w przypadkach, gdy na fakturze znajduje się informacja o kursie, po którym zostały przeliczone kwoty wykazane na fakturze w złotych. Nie dotyczy przypadków, o których mowa w Dziale VI ustawy.

Wartość atrybutu musi być zgodna z TKodWaluty.

transport : Transport – Dane opisujące zastosowany transport podczas dostawy.

Wartość atrybutu musi być zgodna z Transport. (Wymagalność: [0..20])

podmiotPosredniczacy : Integer – Wartość „1” oznacza dostawę dokonaną przez podmiot, o którym mowa w art. 22 ust. 2d ustawy. Pole dotyczy przypadku, w którym podmiot uczestniczy w transakcji łańcuchowej innej niż procedura trójstronna uproszczona, o której mowa w art. 135 ust. 1 pkt 4 ustawy. (Wymagalność: [0..1])

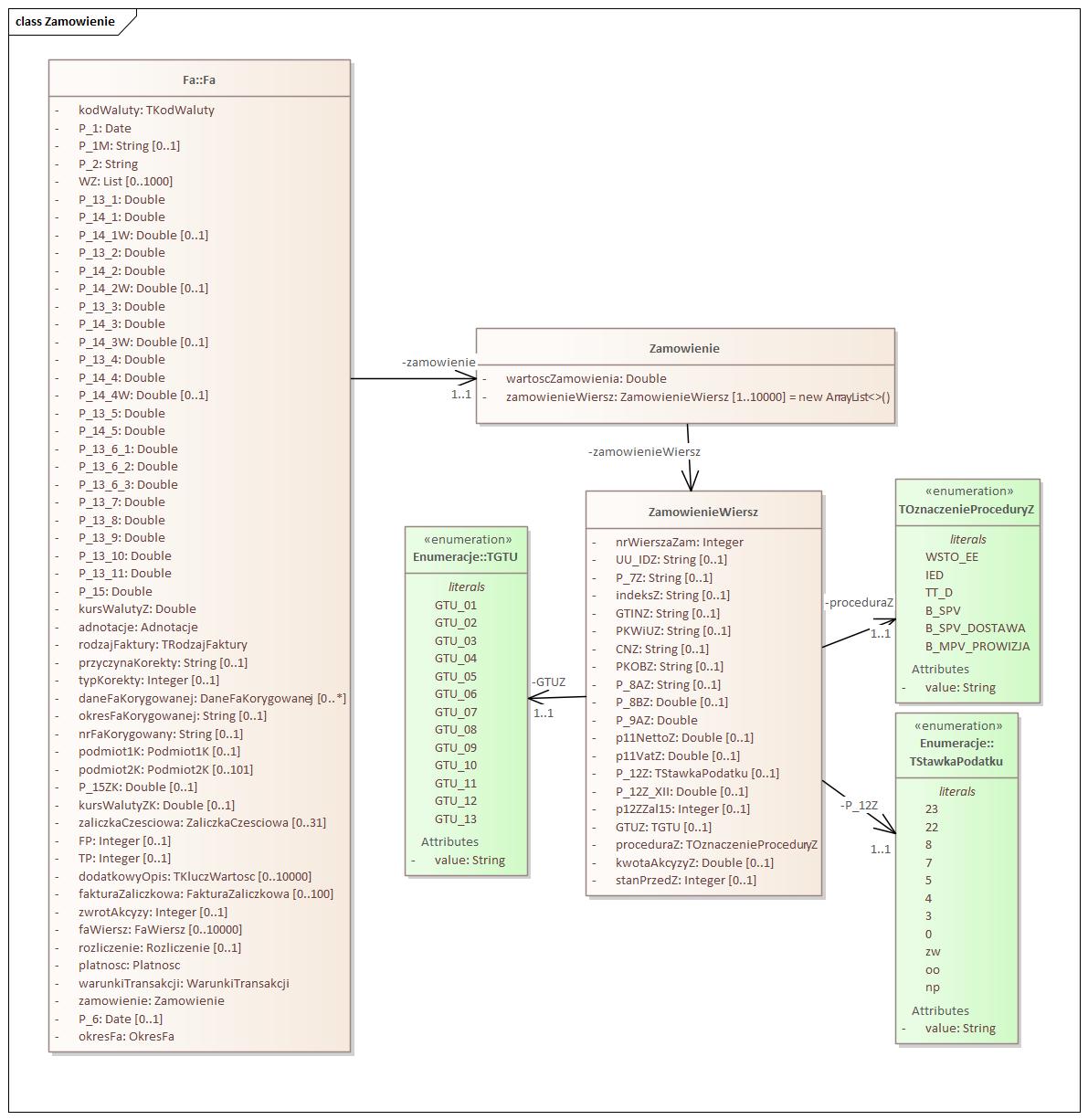

Zamowienie

Zamówienie lub umowa, o których mowa w art. 106f ust. 1 pkt 4 ustawy (dla faktur zaliczkowych) w walucie, w której wystawiono fakturę zaliczkową. W przypadku faktury korygującej fakturę zaliczkową należy wykazać różnice wynikające z korekty poszczególnych pozycji zamówienia lub umowy lub dane pozycji korygowanych w stanie przed korektą i po korekcie jako osobne wiersze, jeśli korekta dotyczy wartości zamówienia lub umowy. W przypadku faktur korygujących faktury zaliczkowe, jeśli korekta nie dotyczy wartości zamówienia lub umowy i jednocześnie zmienia wysokość podstawy opodatkowania lub podatku, należy wprowadzić zapis wg stanu przed korektą i zapis w stanie po korekcie w celu potwierdzenia braku zmiany wartości danej pozycji.

wartoscZamowienia : Double – Wartość zamówienia lub umowy z uwzględnieniem kwoty podatku.

zamowienieWiersz : ZamowienieWiersz – Szczegółowe pozycje zamówienia lub umowy w walucie, w której wystawiono fakturę zaliczkową.

Wartość atrybutu musi być zgodna z ZamowienieWiersz. = new ArrayList<>() (Wymagalność: [1..10000])

OkresFa

Okres, którego dotyczy faktura w przypadkach, o których mowa w art. 19a ust. 3 zdanie pierwsze i ust. 4 oraz ust. 5 pkt 4 ustawy.

p6Od : java.time.LocalDate – Data początkowa okresu, którego dotyczy faktura.

p6Do : java.time.LocalDate – Data końcowa okresu, którego dotyczy faktura – data dokonania lub zakończenia dostawy towarów lub wykonania usługi.

Adnotacje

Adnotacje

Opis klasy Adnotacje.

NoweSrodkiTransportu

Klasa powinna zostać wypełniona albo atrybutem z NoweSrodkiTransportuBrak, albo atrybutami z NoweSrodkiTransportuTyp. Oba atrybuty nie mogą wystąpić jednocześnie.

noweSrodkiTransportuBrak : NoweSrodkiTransportuBrak – Braku nowego środka transportu w dostawie.

Wartość atrybutu musi być zgodna z NoweSrodkiTransportuBrak. (Wymagalność: [0..1])

noweSrodkiTransportuTyp : NoweSrodkiTransportuTyp – Typ nowego środka transportu w dostawie.

Wartość atrybutu musi być zgodna z NoweSrodkiTransportuTyp. (Wymagalność: [0..1])

NoweSrodkiTransportuBrak

Klasa informuje o braku nowego środka transportu w dostawie.

P_22N : Integer – Znacznik braku wewnątrzwspólnotowej dostawy nowych środków transportu.

NoweSrodkiTransportuTyp

Klasa informuje o typie nowego środka transportu w dostawie.

P_22 : Integer – Znacznik wewnątrzwspólnotowej dostawy nowych środków transportu.

P_42_5 : Integer – Jeśli występuje obowiązek, o którym mowa w art. 42 ust. 5 ustawy, należy podać wartość „1”, w przeciwnym przypadku – wartość „2”.

nowySrodekTransportu : NowySrodekTransportu – Atrybut opisujący nowy środek transportu.

Wartość atrybutu musi być zgodna z NowySrodekTransportu. (Wymagalność: [1..10000])

NowySrodekTransportu

Klasa opisuje nowy środek transportu.

P_22A : Date – Data dopuszczenia nowego środka transportu do użytku.

pNrWierszaNST : Integer – Numer wiersza faktury, w którym wykazano dostawę nowego środka transportu.

P_22BMK : String – Marka nowego środka transportu (Wymagalność: [0..1])

P_22BMD : String – Model nowego środka transportu. (Wymagalność: [0..1])

P_22BK : String – Kolor nowego środka transportu (Wymagalność: [0..1])

P_22BNR : String – Numer rejestracyjny nowego środka transportu. (Wymagalność: [0..1])

P_22BRP : String – Rok produkcji nowego środka transportu. (Wymagalność: [0..1])

P_22B : String – Jeśli dostawa dotyczy pojazdów lądowych, o których mowa w art. 2 pkt 10 lit. a ustawy – należy podać przebieg pojazdu.

P_22B1 : String – Jeśli dostawa dotyczy pojazdów lądowych, o których mowa w art. 2 pkt 10 lit. a ustawy – można podać numer VIN. (Wymagalność: [0..1])

P_22B2 : String – Jeśli dostawa dotyczy pojazdów lądowych, o których mowa w art. 2 pkt 10 lit. a ustawy – można podać numer nadwozia (Wymagalność: [0..1])

P_22B3 : String – Jeśli dostawa dotyczy pojazdów lądowych, o których mowa w art. 2 pkt 10 lit. a ustawy – można podać numer podwozia (Wymagalność: [0..1])

P_22B4 : String – Jeśli dostawa dotyczy pojazdów lądowych, o których mowa w art. 2 pkt 10 lit. a ustawy – można podać numer ramy. (Wymagalność: [0..1])

P_22BT : String – Jeśli dostawa dotyczy pojazdów lądowych, o których mowa w art. 2 pkt 10 lit. a ustawy – można podać typ nowego środka transportu (Wymagalność: [0..1])

P_22C : String – Jeśli dostawa dotyczy jednostek pływających, o których mowa w art. 2 pkt 10 lit. b ustawy, należy podać liczbę godzin roboczych używania nowego środka transportu.

P_22C1 : String – Jeśli dostawa dotyczy jednostek pływających, o których mowa w art. 2 pkt 10 lit. b ustawy, można podać numer kadłuba nowego środka transportu. (Wymagalność: [0..1])

P_22D : String – Jeśli dostawa dotyczy statków powietrznych, o których mowa w art. 2 pkt 10 lit. c ustawy, należy podać liczbę godzin roboczych używania nowego środka transportu.

P_22D1 : String – Jeśli dostawa dotyczy statków powietrznych, o których mowa w art. 2 pkt 10 lit. c ustawy, można podać numer fabryczny nowego środka transportu.

PMarzy

Klasa opisująca procedurę marży.

P_PMarzy : Integer – Znacznik wystąpienia procedur marży, o których mowa w art. 119 lub art. 120 ustawy.

P_PMarzy_2 : Integer – Znacznik świadczenia usług turystyki, dla których podstawę opodatkowania stanowi marża, zgodnie z art. 119 ust. 1 ustawy, a faktura dokumentująca świadczenie zawiera wyrazy „procedura marży dla biur podróży”

P_PMarzy_3_1 : Integer – Znacznik dostawy towarów używanych dla których podstawę opodatkowania stanowi marża, zgodnie z art. 120 ustawy, a faktura dokumentująca dostawę zawiera wyrazy „procedura marży – towary używane”.

P_PMarzy_3_2 : Integer – Znacznik dostawy dzieł sztuki dla których podstawę opodatkowania stanowi marża, zgodnie z art. 120 ustawy, a faktura dokumentująca dostawę zawiera wyrazy „procedura marży – dzieła sztuki”

P_PMarzy_3_3 : Integer – Znacznik dostawy przedmiotów kolekcjonerskich i antyków, dla których podstawę opodatkowania stanowi marża, zgodnie z art. 120 ustawy, a faktura dokumentująca dostawę zawiera wyrazy „procedura marży – przedmioty kolekcjonerskie i antyki”.

P_PMarzyN : Integer – Znacznik braku wystąpienia procedur marży, o których mowa w art. 119 lub art. 120 ustawy.

Zwolnienie

Klasa powinna zostać wypełniona albo atrybutem z ZwolnienieBrak, albo atrybutami z ZwolnienieTyp. Oba atrybuty nie mogą wystąpić jednocześnie.

zwolnienieBrak : ZwolnienieBrak – Atrybut wypełniany w przypadku braku zwolnienia od podatku.

Wartość atrybutu musi być zgodna z ZwolnienieBrak. (Wymagalność: [0..1])

zwolnienieTyp : ZwolnienieTyp – Atrybut wypełniany w przypadku wystąpienia zwolnienia od podatku.

Wartość atrybutu musi być zgodna z ZwolnienieTyp. (Wymagalność: [0..1])

ZwolnienieBrak

Brak zwolnienia od podatku.

P_19N : Integer – Znacznik braku dostawy towarów lub świadczenia usług zwolnionych od podatku na podstawie art. 43 ust. 1, art. 113 ust. 1 i 9 ustawy albo przepisów wydanych na podstawie art. 82 ust. 3 ustawy lub na podstawie innych przepisów.

ZwolnienieTyp

Zwolnienie od podatku

P_19 : Integer – Znacznik dostawy towarów lub świadczenia usług zwolnionych od podatku na podstawie art. 43 ust. 1, art. 113 ust. 1 i 9 albo przepisów wydanych na podstawie art. 82 ust. 3 ustawy lub na podstawie innych przepisów.

P_19A : String – Jeśli pole P_19 równa się „1” – należy wskazać przepis ustawy albo aktu wydanego na podstawie ustawy, na podstawie którego podatnik stosuje zwolnienie od podatku.

P_19B : String – Jeśli pole P_19 równa się „1” – należy wskazać przepis dyrektywy 2006/112/WE, który zwalnia od podatku taką dostawę towarów lub takie świadczenie usług.

P_19C : String – Jeśli pole P_19 równa się „1” – należy wskazać inną podstawę prawną wskazującą na to, że dostawa towarów lub świadczenie usług korzysta ze zwolnienia od podatku.

FaWiersz

Rysunek: FaWiersz

TGTU

Oznaczenie dotyczące dostawy towarów i świadczenia usług.

value : String

GTU_01 : – Dostawa towarów, o których mowa w § 10 ust. 3 pkt 1 lit. a rozporządzenia w sprawie szczegółowego zakresu danych zawartych w deklaracjach podatkowych i w ewidencji w zakresie podatku od towarów i usług.

GTU_02 : – Dostawa towarów, o których mowa w § 10 ust. 3 pkt 1 lit. b rozporządzenia w sprawie szczegółowego zakresu danych zawartych w deklaracjach podatkowych i w ewidencji w zakresie podatku od towarów i usług

GTU_03 : – Dostawa towarów, o których mowa w § 10 ust. 3 pkt 1 lit. c rozporządzenia w sprawie szczegółowego zakresu danych zawartych w deklaracjach podatkowych i w ewidencji w zakresie podatku od towarów i usług

GTU_04 : – Dostawa towarów, o których mowa w § 10 ust. 3 pkt 1 lit. d rozporządzenia w sprawie szczegółowego zakresu danych zawartych w deklaracjach podatkowych i w ewidencji w zakresie podatku od towarów i usług

GTU_05 : – Dostawa towarów, o których mowa w § 10 ust. 3 pkt 1 lit. e rozporządzenia w sprawie szczegółowego zakresu danych zawartych w deklaracjach podatkowych i w ewidencji w zakresie podatku od towarów i usług

GTU_06 : – Dostawa towarów, o których mowa w § 10 ust. 3 pkt 1 lit. f rozporządzenia w sprawie szczegółowego zakresu danych zawartych w deklaracjach podatkowych i w ewidencji w zakresie podatku od towarów i usług

GTU_07 : – Dostawa towarów, o których mowa w § 10 ust. 3 pkt 1 lit. g rozporządzenia w sprawie szczegółowego zakresu danych zawartych w deklaracjach podatkowych i w ewidencji w zakresie podatku od towarów i usług

GTU_08 : – Dostawa towarów, o których mowa w § 10 ust. 3 pkt 1 lit. h rozporządzenia w sprawie szczegółowego zakresu danych zawartych w deklaracjach podatkowych i w ewidencji w zakresie podatku od towarów i usług

GTU_09 : – Dostawa towarów, o których mowa w § 10 ust. 3 pkt 1 lit. i rozporządzenia w sprawie szczegółowego zakresu danych zawartych w deklaracjach podatkowych i w ewidencji w zakresie podatku od towarów i usług

GTU_10 : – Dostawa towarów, o których mowa w § 10 ust. 3 pkt 1 lit. j rozporządzenia w sprawie szczegółowego zakresu danych zawartych w deklaracjach podatkowych i w ewidencji w zakresie podatku od towarów i usług

GTU_11 : – Świadczenie usług, o których mowa w § 10 ust. 3 pkt 2 lit. a rozporządzenia w sprawie szczegółowego zakresu danych zawartych w deklaracjach podatkowych i w ewidencji w zakresie podatku od towarów i usług

GTU_12 : – Świadczenie usług, o których mowa w § 10 ust. 3 pkt 2 lit. b rozporządzenia w sprawie szczegółowego zakresu danych zawartych w deklaracjach podatkowych i w ewidencji w zakresie podatku od towarów i usług

GTU_13 : – Świadczenie usług, o których mowa w § 10 ust. 3 pkt 2 lit. c rozporządzenia w sprawie szczegółowego zakresu danych zawartych w deklaracjach podatkowych i w ewidencji w zakresie podatku od towarów i usług

TStawkaPodatku

Stawka podatku

value : String

np : – Niepodlegające opodatkowaniu- dostawy towarów oraz świadczenia usług poza terytorium kraju

FaWiersz

Opis klasy FaWiersz.

TOznaczenieProcedury

Oznaczenia dotyczące procedur dla faktur

value : String

WSTO_EE : – Oznaczenie dotyczące procedury, o której mowa w § 10 ust. 4 pkt 2a rozporządzenia w sprawie szczegółowego zakresu danych zawartych w deklaracjach podatkowych i w ewidencji w zakresie podatku od towarów i usług

IED : – Oznaczenie dotyczące procedury, o której mowa w § 10 ust. 4 pkt 2b rozporządzenia w sprawie szczegółowego zakresu danych zawartych w deklaracjach podatkowych i w ewidencji w zakresie podatku od towarów i usług

TT_D : – Oznaczenie dotyczące procedury, o której mowa w § 10 ust. 4 pkt 5 rozporządzenia w sprawie szczegółowego zakresu danych zawartych w deklaracjach podatkowych i w ewidencji w zakresie podatku od towarów i usług

I_42 : – znaczenie dotyczące procedury, o której mowa w § 10 ust. 4 pkt 8 rozporządzenia w sprawie szczegółowego zakresu danych zawartych w deklaracjach podatkowych i w ewidencji w zakresie podatku od towarów i usług

I_63 : – Oznaczenie dotyczące procedury, o której mowa w § 10 ust. 4 pkt 9 rozporządzenia w sprawie szczegółowego zakresu danych zawartych w deklaracjach podatkowych i w ewidencji w zakresie podatku od towarów i usług

B_SPV : – Oznaczenie dotyczące procedury, o której mowa w § 10 ust. 4 pkt 10 rozporządzenia w sprawie szczegółowego zakresu danych zawartych w deklaracjach podatkowych i w ewidencji w zakresie podatku od towarów i usług

B_SPV_DOSTAWA : – Oznaczenie dotyczące procedury, o której mowa w § 10 ust. 4 pkt 11 rozporządzenia w sprawie szczegółowego zakresu danych zawartych w deklaracjach podatkowych i w ewidencji w zakresie podatku od towarów i usług.

B_MPV_PROWIZJA : – Oznaczenie dotyczące procedury, o której mowa w § 10 ust. 4 pkt 12 rozporządzenia w sprawie szczegółowego zakresu danych zawartych w deklaracjach podatkowych i w ewidencji w zakresie podatku od towarów i usług

Rozliczenie

Rysunek: Rozliczenie

Rozliczenie

Opis klasy Rozliczenie.

Obciazenia

Obciążenia

kwota : Double – Kwota doliczona do kwoty wykazanej w polu P_15.

powod : String – Powód obciążenia.

Odliczenia

Odliczenia.

kwota : Double – Kwota odliczona od kwoty wykazanej w polu P_15.

powod : String – Powód odliczenia.

Płatność

Platnosc

Opis klasy Platnosc.

ZaplataCzesciowa

Dane płatności częściowych.

kwotaZaplatyCzesciowej : Double – Kwota zapłaty częściowej.

dataZaplatyCzesciowej : Date – Data zapłaty częściowej, jeśli do wystawienia faktury płatność częściowa została dokonana

TerminPlatnosci

Termin platnosci.

termin : Date – Data określająca termin płatności.

terminOpis : String – Opis terminu płatności.

TRachunekBankowy

Informacje o rachunku

nrRB : String – Pełny numer rachunku.

Wartość atrybutu jest weryfikowana wyrażeniem regularnym: [0-9A-Z]{10,32}

Wartość atrybutu jest weryfikowana wyrażeniem regularnym:

[A-Z]{6}[A-Z0-9]{2}([A-Z0-9]{3}){0,1} (Wymagalność: [0..1])

rachunekWlasnyBanku : Integer – Rachunek własny banku.

Wartość atrybutu musi być zgodna z TRachunekWlasnyBanku. (Wymagalność: [0..1])

nazwaBanku : String – Nazwa banku. (Wymagalność: [0..1])

opisRachunku : String – Opis rachunku (Wymagalność: [0..1])

Skonto

Skonto

warunkiSkonta : String – Warunki, które nabywca powinien spełnić aby skorzystać ze skonta.

wysokoscSkonta : String – Wysokość skonta.

TFormaPlatnosci

Typy form płatności

TRachunekWlasnyBanku

Typy rachunków własnych

1 : integer – Rachunek banku lub rachunek spółdzielczej kasy oszczędnościowo-kredytowej służący do dokonywania rozliczeń z tytułu nabywanych przez ten bank lub tę kasę wierzytelności pieniężnych.

2 : integer – Rachunek banku lub rachunek spółdzielczej kasy oszczędnościowo-kredytowej wykorzystywany przez ten bank lub tę kasę do pobrania należności od nabywcy towarów lub usługobiorcy za dostawę towarów lub świadczenie usług, potwierdzone fakturą, i przekazania jej w całości albo części dostawcy towarów lub usługodawcy.

3 : integer – Rachunek banku lub rachunek spółdzielczej kasy oszczędnościowo-kredytowej prowadzony przez ten bank lub tę kasę w ramach gospodarki własnej, niebędący rachunkiem rozliczeniowym.

Warunki Transakcji

WarunkiTransakcji

Opis klasy WarunkiTransakcji.

Umowy

Dane opisujące umowę.

dataUmowy : Date – Data zawarcia umowy. (Wymagalność: [0..1])

nrUmowy : String – Numer umowy. (Wymagalność: [0..1])

Zamowienia

Zamowienia

dataZamowienia : Date – Data zamówienia. (Wymagalność: [0..1])

nrZamowienia : String – Numer zamówienia. (Wymagalność: [0..1])

Transport

Transport

rodzajTransportu : Integer – Rodzaj zastosowanego transportu w przypadku dokonanej dostawy towarów.

Wartość atrybutu musi być zgodna z TRodzajTransportu.

transportInny : Integer – Znacznik innego rodzaju transportu: 1 – inny rodzaj transportu

opisInnegoTransportu : String – Opis innego rodzaju transportu

przewoznik : Przewoznik – Dane opisujące przewoźnika realizującego transport.

Wartość atrybutu musi być zgodna z Przewoznik. (Wymagalność: [0..1])

nrZleceniaTransportu : String – Numer zlecenia transportu. (Wymagalność: [0..1])

opisLadunku : Integer – Opis rodzaju ładunku.

Wartość atrybutu musi być zgodna z TLadunek.

ladunekInny : Integer – Znacznik innego ładunku: 1 – inny ładunek.

opisInnegoLadunku : String – Opis innego ładunku, w tym ładunek mieszany.

jednostkaOpakowania : String – Jednostka opakowania. (Wymagalność: [0..1])

dataGodzRozpTransportu : DateTime – Data i godzina rozpoczęcia transportu. (Wymagalność: [0..1])

dataGodzZakTransportu : DateTime – Data i godzina zakończenia transportu. (Wymagalność: [0..1])

wysylkaZ : TAdres – Adres miejsca wysyłki.

Wartość atrybutu musi być zgodna z TAdres. (Wymagalność: [0..1])

wysylkaPrzez : TAdres – Adres pośredni wysyłki.

Wartość atrybutu musi być zgodna z TAdres. (Wymagalność: [0..20])

wysylkaDo : TAdres – Adres miejsca docelowego, do którego został zlecony transport.

Wartość atrybutu musi być zgodna z TAdres. (Wymagalność: [0..1])

Przewoznik

Przewoznik realizujący transport.

daneIdentyfikacyjne : TPodmiot2 – Dane identyfikacyjne przewoźnika.

Wartość atrybutu musi być zgodna z TPodmiot2.

adresPrzewoznika : TAdres – Adres przewoźnika.

Wartość atrybutu musi być zgodna z TAdres.

TRodzajTransportu

Rodzaj transportu

1 : Integer – Transport morski

3 : Integer – Transport drogowy

4 : Integer – Transport lotniczy

5 : Integer – Przesyłka pocztowa

7 : Integer – Stałe instalacje przesyłowe

2 : Integer – Transport kolejowy

8 : Integer – Żegluga śródlądowa

TLadunek

Typy ładunków

10 : Integer – Opakowanie zbiorcze

15 : Integer – Pojemnik do ładunków masowych stałych

16 : Integer – Pojemnik do ładunków masowych w postaci płynnej

Zamowienie

TGTU

Opis enumeracji TGTU.

TStawkaPodatku

Opis enumeracji TStawkaPodatku.

Zamowienie

Zamówienie lub umowa, o których mowa w art. 106f ust. 1 pkt 4 ustawy (dla faktur zaliczkowych) w walucie, w której wystawiono fakturę zaliczkową. W przypadku faktury korygującej fakturę zaliczkową należy wykazać różnice wynikające z korekty poszczególnych pozycji zamówienia lub umowy lub dane pozycji korygowanych w stanie przed korektą i po korekcie jako osobne wiersze, jeśli korekta dotyczy wartości zamówienia lub umowy. W przypadku faktur korygujących faktury zaliczkowe, jeśli korekta nie dotyczy wartości zamówienia lub umowy i jednocześnie zmienia wysokość podstawy opodatkowania lub podatku, należy wprowadzić zapis wg stanu przed korektą i zapis w stanie po korekcie w celu potwierdzenia braku zmiany wartości danej pozycji.

wartoscZamowienia : Double – Wartość zamówienia lub umowy z uwzględnieniem kwoty podatku.

zamowienieWiersz : ZamowienieWiersz – Szczegółowe pozycje zamówienia lub umowy w walucie, w której wystawiono fakturę zaliczkową.

Wartość atrybutu musi być zgodna z ZamowienieWiersz. = new ArrayList<>() (Wymagalność: [1..10000])

ZamowienieWiersz

Szczegółowe pozycje zamówienia lub umowy w walucie, w której wystawiono fakturę zaliczkową.

nrWierszaZam : Integer – Kolejny numer wiersza zamówienia lub umowy.

UU_IDZ : String – Uniwersalny unikalny numer wiersza zamówienia lub umowy (Wymagalność: [0..1])

P_7Z : String – Nazwa (rodzaj) towaru lub usługi. (Wymagalność: [0..1])

indeksZ : String – Pole przeznaczone do wpisania wewnętrznego kodu towaru lub usługi nadanego przez podatnika albo dodatkowego opisu. (Wymagalność: [0..1])

GTINZ : String – Globalny numer jednostki handlowej. (Wymagalność: [0..1])

PKWiUZ : String – Symbol Polskiej Klasyfikacji Wyrobów i Usług. (Wymagalność: [0..1])

CNZ : String – Symbol Nomenklatury Scalonej. (Wymagalność: [0..1])

PKOBZ : String – Symbol Polskiej Klasyfikacji Obiektów Budowlanych. (Wymagalność: [0..1])

P_8AZ : String – Miara zamówionego towaru lub zakres usługi. (Wymagalność: [0..1])

P_8BZ : Double – Ilość zamówionego towaru lub zakres usługi. (Wymagalność: [0..1])

P_9AZ : Double – Cena jednostkowa netto.

p11NettoZ : Double – Wartość zamówionego towaru lub usługi bez kwoty podatku. (Wymagalność: [0..1])

p11VatZ : Double – Kwota podatku od zamówionego towaru lub usługi. (Wymagalność: [0..1])

P_12Z : TStawkaPodatku – Stawka podatku.

Wartość atrybutu musi być zgodna z TStawkaPodatku. (Wymagalność: [0..1])

P_12Z_XII : Double – Stawka podatku od wartości dodanej w przypadku, o którym mowa w dziale XII w rozdziale 6a ustawy. (Wymagalność: [0..1])

p12ZZal15 : Integer – Znacznik dla towaru lub usługi wymienionych w załączniku nr 15 do ustawy – wartość „1”. (Wymagalność: [0..1])

GTUZ : TGTU – Oznaczenie dotyczące dostawy towarów i świadczenia usług.

Wartość atrybutu musi być zgodna z TGTU. (Wymagalność: [0..1])

proceduraZ : TOznaczenieProceduryZ – Oznaczenia dotyczące procedur.

Wartość atrybutu musi być zgodna z TOznaczenieProceduryZ.

kwotaAkcyzyZ : Double – Kwota podatku akcyzowego zawarta w cenie towaru. (Wymagalność: [0..1])

stanPrzedZ : Integer – Znacznik stanu przed korektą w przypadku faktury korygującej fakturę dokumentującą otrzymanie zapłaty lub jej części przed dokonaniem czynności oraz fakturę wystawioną w związku z art. 106f ust. 4 ustawy, w przypadku gdy korekta dotyczy danych wykazanych w pozycjach zamówienia i jest dokonywana w sposób polegający na wykazaniu danych przed korektą i po korekcie jako osobnych wierszy z odrębną numeracją oraz w przypadku potwierdzania braku zmiany wartości danej pozycji. (Wymagalność: [0..1])

TOznaczenieProceduryZ

Oznaczenia dotyczące procedur dla zamówień.

value : String

WSTO_EE : – Oznaczenie dotyczące procedury, o której mowa w § 10 ust. 4 pkt 2a rozporządzenia w sprawie szczegółowego zakresu danych zawartych w deklaracjach podatkowych i w ewidencji w zakresie podatku od towarów i usług.

IED : – Oznaczenie dotyczące procedury, o której mowa w § 10 ust. 4 pkt 2b rozporządzenia w sprawie szczegółowego zakresu danych zawartych w deklaracjach podatkowych i w ewidencji w zakresie podatku od towarów i usług.

TT_D : – Oznaczenie dotyczące procedury, o której mowa w § 10 ust. 4 pkt 5 rozporządzenia w sprawie szczegółowego zakresu danych zawartych w deklaracjach podatkowych i w ewidencji w zakresie podatku od towarów i usług.

B_SPV : – Oznaczenie dotyczące procedury, o której mowa w § 10 ust. 4 pkt 10 rozporządzenia w sprawie szczegółowego zakresu danych zawartych w deklaracjach podatkowych i w ewidencji w zakresie podatku od towarów i usług.

B_SPV_DOSTAWA : – Oznaczenie dotyczące procedury, o której mowa w § 10 ust. 4 pkt 11 rozporządzenia w sprawie szczegółowego zakresu danych zawartych w deklaracjach podatkowych i w ewidencji w zakresie podatku od towarów i usług.

B_MPV_PROWIZJA : – Oznaczenie dotyczące procedury, o której mowa w § 10 ust. 4 pkt 12 rozporządzenia w sprawie szczegółowego zakresu danych zawartych w deklaracjach podatkowych i w ewidencji w zakresie podatku od towarów i usług.

Wspólne

Adres

Podmiot1

Opis klasy Podmiot1.

Podmiot2

Opis klasy Podmiot2.

Podmiot3

Opis klasy Podmiot3.

PodmiotUpowazniony

Opis klasy PodmiotUpowazniony.

Podmiot1K

W przypadku korekty danych sprzedawcy należy podać pełne dane sprzedawcy występujące na fakturze korygowanej. Pole nie dotyczy przypadku korekty błędnego NIP występującego na fakturze pierwotnej – wówczas wymagana jest korekta faktury do wartości zerowych

prefiksPodatnika : TKodyKrajowUE – Kod (prefiks) podatnika VAT UE dla przypadków określonych w art. 97 ust. 10 pkt 2 i 3 ustawy oraz w przypadku, o którym mowa w art. 136 ust. 1 pkt 3 ustawy.

daneIdentyfikacyjne : TPodmiot1 – Dane identyfikujące podatnika.

Wartość atrybutu musi być zgodna z Podmiot1.

adres : TAdres – Adres podatnika.

Wartość atrybutu musi być zgodna z TAdres.

Podmiot2K

W przypadku korekty danych nabywcy występującego jako Podmiot2 lub dodatkowego nabywcy występującego jako Podmiot3 należy podać pełne dane tego podmiotu występujące na fakturze korygowanej. Korekcie nie podlegają błędne numery identyfikujące nabywcę oraz dodatkowego nabywcę. W przypadku korygowania pozostałych danych nabywcy lub dodatkowego nabywcy wskazany numer identyfikacyjny ma być tożsamy z numerem w części Podmiot2 względnie Podmiot3 faktury korygującej.

daneIdentyfikacyjne : TPodmiot2 – Dane identyfikujące nabywcę.

Wartość atrybutu musi być zgodna z Podmiot2.

adres : TAdres – Adres nabywcy. Pola opcjonalne dla przypadków określonych w art. 106e ust. 5 pkt 3 ustawy.

Wartość atrybutu musi być zgodna z TAdres. (Wymagalność: [0..1])

idNabywcy : String – Unikalny klucz powiązania danych nabywcy na fakturach korygujących, w przypadku gdy dane nabywcy na fakturze korygującej zmieniły się w stosunku do danych na fakturze korygowanej. (Wymagalność: [0..1])

Transport

Opis klasy Transport.

Przewoznik

Opis klasy Przewoznik.

TAdres

Informacje opisujące adres

kodKraju : TKodKraju – Kod Kraju [Country Code]. Wartość atrybutu musi być zgodna z TKodKraju.

adresL1 : String – Adres [Address] – pierwsza linia adresu. Max 512 znaków

adresL2 : String – Adres [Address] – druga linia adresu. Max 512 znaków (Wymagalność: [0..1])

GLN : String – Globalny Numer Lokalizacyjny [Global Location Number] (Wymagalność: [0..1])

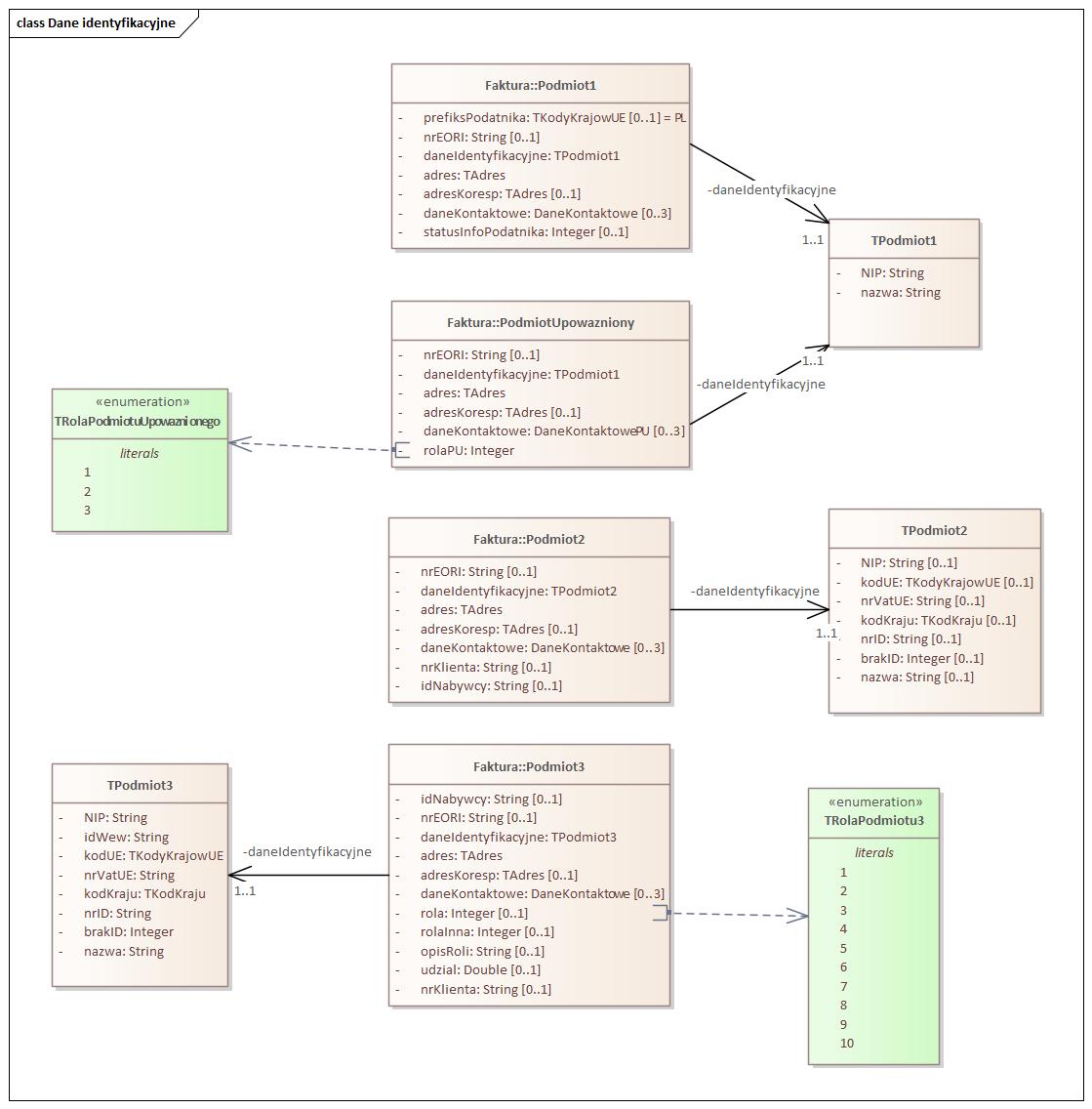

Dane identyfikacyjne

Podmiot1

Opis klasy Podmiot1.

Podmiot2

Opis klasy Podmiot2.

Podmiot3

Opis klasy Podmiot3.

PodmiotUpowazniony

Opis klasy PodmiotUpowazniony.

TPodmiot1

Zestaw danych identyfikacyjnych podatnika.

NIP : String – Identyfikator podatkowy NIP

nazwa : String – Imię i nazwisko lub nazwa podatnika. Max 512 znaków

TPodmiot2

Zestaw danych identyfikacyjnych oraz danych adresowych nabywcy.

Uwaga! Należy wypełnić tylko jeden z 4 możliwych identyfikatorów:

Wybrany identyfikator to numer, za pomocą którego nabywca towarów lub usług jest identyfikowany dla podatku lub podatku od wartości dodanej, pod którym otrzymał on towary lub usługi, z zastrzeżeniem art. 106e ust. 1 pkt 24 lit. b ustawy. Pole opcjonalne dla przypadku określonego w art. 106e ust. 5 pkt 2 ustawy. W przypadku faktur wystawianych w procedurze uproszczonej przez drugiego w kolejności podatnika, o którym mowa w art. 135 ust. 1 pkt 4 lit. b i c oraz ust. 2 ustawy, numer, o którym mowa w art. 136 ust. 1 pkt 4 ustawy.

NIP : String – Identyfikator podatkowy NIP.

Wartość atrybutu jest weryfikowana zgodnie z wyrażeniem regularnym: [1-9]((\d[1-9])|([1-9]\d))\d{7} (Wymagalność: [0..1])

kodUE : TKodyKrajowUE – Kod (prefiks) nabywcy VAT UE, o którym mowa w art. 106e ust. 1 pkt 24 ustawy oraz w przypadku, o którym mowa w art. 136 ust. 1 pkt 4 ustawy.

Domyślnie jest to kod podanika z Polski, czyli „PL”. Wartość atrybutu musi być zgodna z TKodyKrajowUE.

(Wymagalność: [0..1])

nrVatUE : String – Numer identyfikacyjny VAT kontrahenta UE. (Wymagalność: [0..1])

kodKraju : TKodKraju – Kod kraju nadania identyfikatora podatkowego. Wartość atrybutu musi być zgodna z TKodKraju. (Wymagalność: [0..1])

nrID : String – Identyfikator podatkowy inny.

Wartość atrybutu jest weryfikowana zgodnie z wyrażeniem regularnym: [a-zA-Z0-9]{1,50} (Wymagalność: [0..1])

brakID : Integer – Podmiot nie posiada identyfikatora podatkowego lub identyfikator nie występuje na fakturze: 1- tak (Wymagalność: [0..1])

nazwa : String – Dane opcjonalne dla przypadków, o których mowa w art. 106e ust. 5 pkt 3 ustawy. Imię i nazwisko lub nazwa. (Wymagalność: [0..1])

TPodmiot3

Zestaw danych identyfikacyjnych oraz danych adresowych podmiotów trzecich.

Uwaga! Należy wypełnić tylko jeden z 5 możliwych identyfikatorów:

Wybrany identyfikator to numer, za pomocą którego nabywca towarów lub usług jest identyfikowany dla podatku lub podatku od wartości dodanej, pod którym otrzymał on towary lub usługi, z zastrzeżeniem art. 106e ust. 1 pkt 24 lit. b ustawy. Pole opcjonalne dla przypadku określonego w art. 106e ust. 5 pkt 2 ustawy. W przypadku faktur wystawianych w procedurze uproszczonej przez drugiego w kolejności podatnika, o którym mowa w art. 135 ust. 1 pkt 4 lit. b i c oraz ust. 2 ustawy, numer, o którym mowa w art. 136 ust. 1 pkt 4 ustawy

NIP : String – Identyfikator podatkowy NIP.

Wartość atrybutu jest weryfikowana zgodnie z wyrażeniem regularnym: [1-9]((\d[1-9])|([1-9]\d))\d{7}

idWew : String – Identyfikator wewnętrzny z NIP.

Wartość atrybutu jest weryfikowana zgodnie z wyrażeniem regularnym: [1-9]((\d[1-9])|([1-9]\d))\d{7}-\d{5}

kodUE : TKodyKrajowUE – Kod (prefiks) nabywcy VAT UE, o którym mowa w art. 106e ust. 1 pkt 24 ustawy oraz w przypadku, o którym mowa w art. 136 ust. 1 pkt 4 ustawy.

Domyślnie jest to kod podanika z Polski, czyli „PL”. Wartość atrybutu musi być zgodna z TKodyKrajowUE.

nrVatUE : String – Numer identyfikacyjny VAT kontrahenta UE.

kodKraju : TKodKraju – Kod kraju nadania identyfikatora podatkowego. Wartość atrybutu musi być zgodna z TKodKraju.

nrID : String – Identyfikator podatkowy inny.

Wartość atrybutu jest weryfikowana zgodnie z wyrażeniem regularnym: [a-zA-Z0-9]{1,50}

brakID : Integer – Podmiot nie posiada identyfikatora podatkowego lub identyfikator nie występuje na fakturze: 1- tak

nazwa : String – Dane opcjonalne dla przypadków, o których mowa w art. 106e ust. 5 pkt 3 ustawy. Imię i nazwisko lub nazwa.

TRolaPodmiotu3

Rola podmiotu trzeciego

1 : Integer – Faktor – w przypadku, gdy na fakturze występują dane faktora

2 : Integer – Odbiorca – w przypadku, gdy na fakturze występują dane jednostek wewnętrznych, oddziałów, wyodrębnionych w ramach nabywcy, które same nie stanowią nabywcy w rozumieniu ustawy

3 : Integer – Podmiot pierwotny – w przypadku, gdy na fakturze występują dane podmiotu będącego w stosunku do podatnika podmiotem przejętym lub przekształconym, który świadczył usługę lub dokonywał dostawy. Z wyłączeniem przypadków, o których mowa w art. 106j ust.2 pkt 3 ustawy, gdy dane te wykazywane są w części Podmiot1K

4 : Integer – Dodatkowy nabywca – w przypadku, gdy na fakturze występują dane kolejnych (innych niż wymieniony w części Podmiot2) nabywców

5 : Integer – Wystawca faktury – w przypadku, gdy na fakturze występują dane podmiotu wystawiającego fakturę w imieniu podatnika. Nie dotyczy przypadku, gdy wystawcą faktury jest nabywca

6 : Integer – Dokonujący płatności – w przypadku, gdy na fakturze występują dane podmiotu regulującego zobowiązanie w miejsce nabywcy

7 : Integer – Jednostka samorządu terytorialnego – wystawca

8 : Integer – Jednostka samorządu terytorialnego – odbiorca

9 : Integer – Członek grupy VAT – wystawca

10 : Integer – Członek grupy VAT – odbiorca

TRolaPodmiotuUpowaznionego

Rola podmiotu upoważnionego

1 : Integer – Organ egzekucyjny – w przypadku, o którym mowa w art. 106c pkt 1 ustawy

2 : Integer – Komornik sądowy – w przypadku, o którym mowa w art. 106c pkt 2 ustawy

3 : Integer – Przedstawiciel podatkowy – w przypadku, gdy na fakturze występują dane przedstawiciela podatkowego, o którym mowa w przepisach art. 18a – 18d ustawy

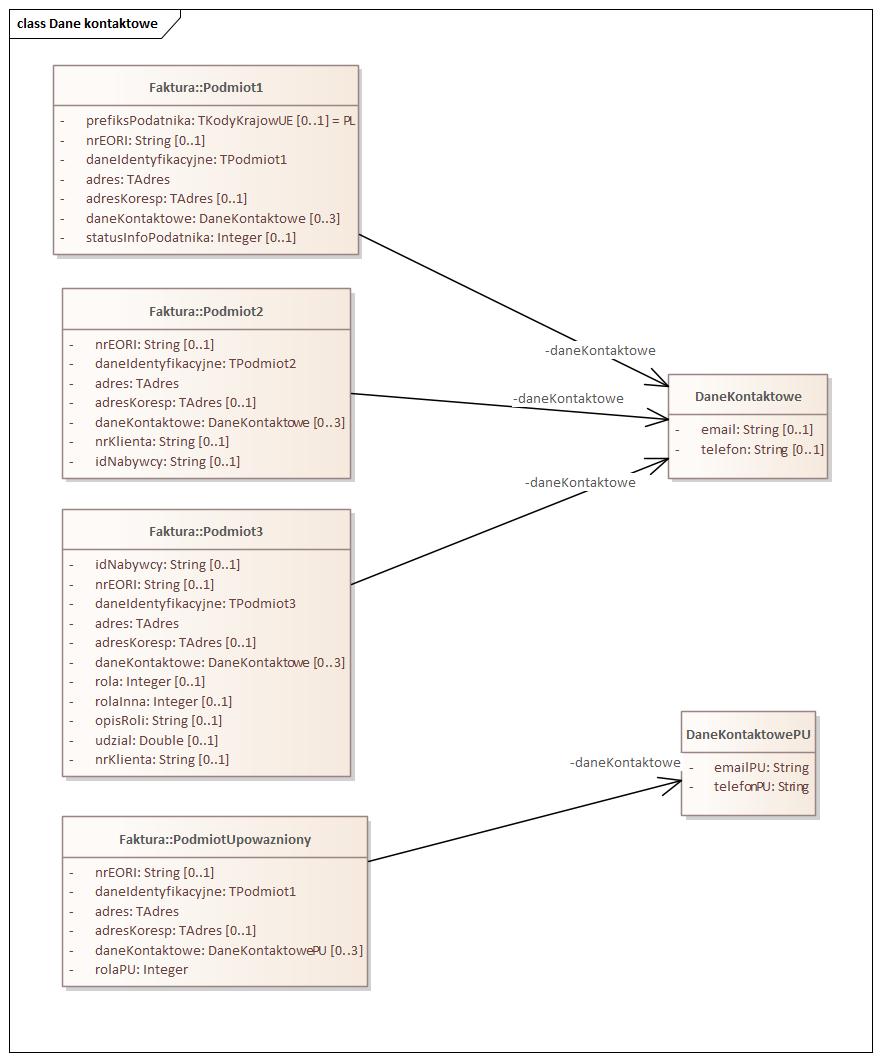

Dane kontaktowe

Podmiot1

Opis klasy Podmiot1.

Podmiot2

Opis klasy Podmiot2.

Podmiot3

Opis klasy Podmiot3.

PodmiotUpowazniony

Opis klasy PodmiotUpowazniony.

DaneKontaktowePU

Dane kontaktowe podmiotu upoważnionego.

DaneKontaktowe

Dane kontaktowe podatnika

email : String – Adres e-mail podatnika (Wymagalność: [0..1])

telefon : String – Numer telefonu podatnika (Wymagalność: [0..1])

Enumeracje

TKodKraju

Słownik kodów krajów.

TKodWaluty

Słownik kodów walut

TKodyKrajowUE

Kody krajów członkowskich Unii Europejskiej, w tym kod dla obszaru Irlandii Północnej

value : String

AT : – Austria

BE : – Belgia

BG : – Bułgaria

CY : – Cypr

CZ : – Czechy

DK : – Dania

EE : – Estonia

FI : – Finlandia

FR : – Francja

DE : – Niemcy

EL : – Grecja

HR : – Chorwacja

HU : – Węgry

IE : – Irlandia

IT : – Włochy

LV : – Łotwa

LT : – Litwa

LU : – Luksemburg

MT : – Malta

NL : – Niderlandy (Holandia)

PL : – Polska

PT : – Portugalia

RO : – Rumunia

SK : – Slowacja

SI : – Słowenia

ES : – Hiszpania

SE : – Szwecja

XI : – Irlandia Północna

Rysunek: ksefInvoiceGenerate

Rysunek: ksefInvoiceGenerate Rysunek: Faktura

Rysunek: Faktura Rysunek: Fa

Rysunek: Fa Rysunek: Adnotacje

Rysunek: Adnotacje

Rysunek: Płatność

Rysunek: Płatność